Llegan los primeros test de estrés climáticos para la banca europea

En enero de 2022, el Banco Central Europeo puso en marcha el primer ejercicio de estrés, o test de estrés, que usa criterios climáticos en las principales entidades financieras europeas. Ana Rubio, responsable de Regulación Financiera en BBVA; y Antoni Ballabriga, director global de Negocio Responsable en la entidad, nos ayudan a entender mejor en qué consisten estas pruebas.

Analizar tanto los riesgos físicos, como por ejemplo los asociados a escenarios concretos de sequías o inundaciones, como los riesgos de transición hacia una economía más sostenible es el objetivo principal de esta prueba. El BCE publicará los resultados agregados en julio de 2022.

¿Qué son los test de estrés climático y quién los lleva a cabo?

Cada dos años, la banca europea se somete a un ejercicio de estrés por parte de la Autoridad Bancaria Europea (EBA, por sus siglas en inglés). En 2022, se incorpora un nuevo test que añade criterios climáticos, y que lidera el Banco Central Europeo. Hasta ahora, “el supervisor europeo tenía abiertas diferentes líneas de trabajo en esta materia, incluyendo la evaluación periódica del cumplimiento de sus guías sobre expectativas supervisoras o la inspección temática a las entidades”, explica Ana Rubio. Este año, como complemento a este marco de actuación, “está realizando el primer test de estrés para evaluar la resistencia de las entidades a diferentes escenarios de cambio climático”. Se trata de un proceso “aún incipiente”, añade Antoni Ballabriga.

¿En qué consisten las pruebas?

El BCE ha dividido el ejercicio en tres módulos: i) un cuestionario sobre las capacidades de las entidades para llevar a cabo pruebas de resistencia climática; ii) un análisis comparativo para evaluar la sostenibilidad de los modelos de negocio de las entidades y su exposición a empresas intensivas en emisiones; y iii) una prueba de resistencia desagregada (‘bottom-up’). Para asegurar la proporcionalidad, no se exigirá que las entidades de menor tamaño elaboren proyecciones para las pruebas de resistencia.

En concreto, “en la prueba se utilizarán escenarios macrofinancieros basados en los elaborados por la Red de Bancos Centrales y Supervisores para la Ecologización del Sistema Financiero [NGFS, en sus siglas en inglés]. Estos escenarios reflejan posibles políticas climáticas futuras y tienen en cuenta riesgos físicos como el aumento de las temperaturas, sequías e inundaciones, y riesgos a corto y a largo plazo derivados de la transición hacia una economía más verde”, indica el BCE.

Ana Rubio: "No hay experiencias previas, y actualmente en distintos países y regiones se están realizando pruebas con metodologías distintas, que entendemos acabarán por converger”.

Se trata, por tanto, de un “ejercicio muy ambicioso”, en palabras de Ana Rubio, pues “incluye una parte cualitativa centrada en evaluar los procedimientos internos de las entidades, un análisis comparativo entre bancos de la sensibilidad de sus ingresos y su exposición y un ejercicio para analizar el impacto sobre las carteras crediticias de varios escenarios”. Asimismo, se analizan tanto los riesgos físicos, como por ejemplo los asociados a escenarios concretos de sequías o inundaciones, como los riesgos de transición, que derivan de forma más general del proceso de transición hacia una economía más sostenible. Por último, “al ser un ejercicio novedoso no hay experiencias previas en las que apoyarnos, y actualmente en distintos países y regiones se están realizando pruebas con metodologías distintas, que entendemos acabarán por converger”, explica.

¿Cuándo y cómo se publicarán los resultados?

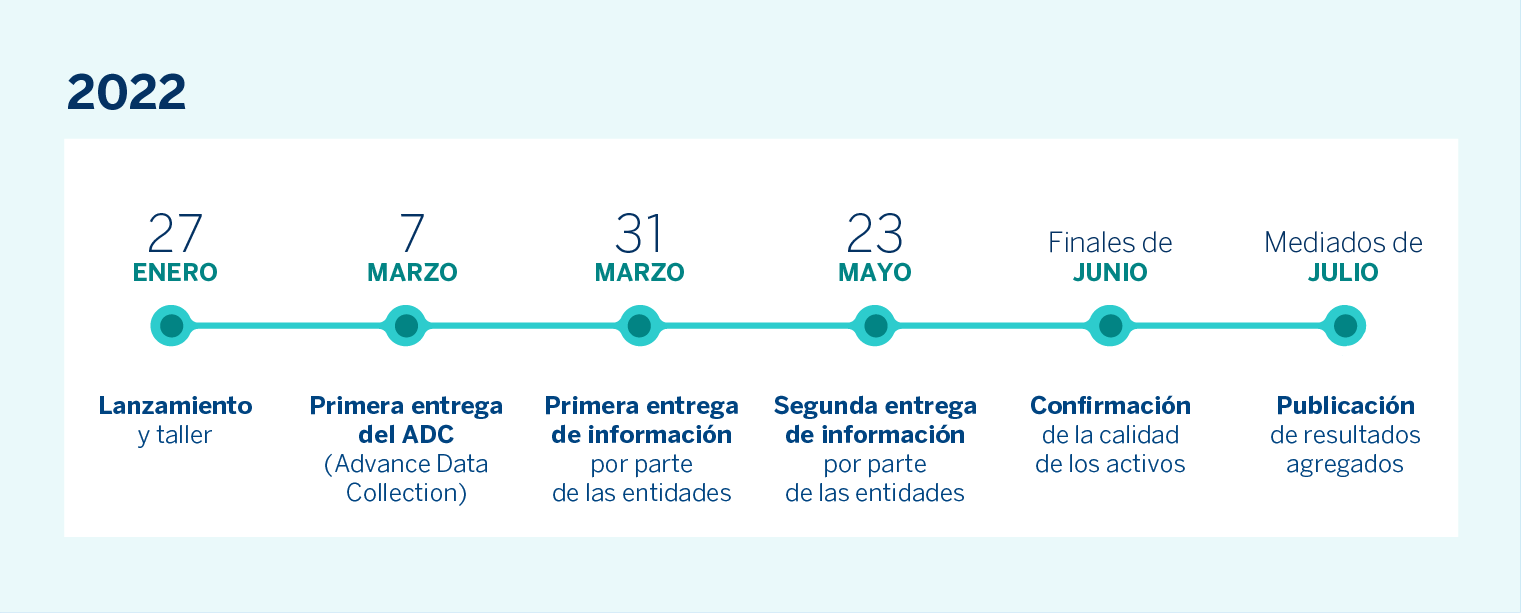

El ejercicio se llevará a cabo durante la primera mitad de 2022. En marzo, las entidades han enviado sus primeras plantillas al supervisor para su evaluación. El BCE publicará los resultados agregados, no entidad por entidad, el próximo mes de julio.

¿Qué supone para los bancos?

La experta en regulación de BBVA indica que “los retos para las entidades financieras al enfrentarse a este ejercicio son muy importantes”. En primer lugar, porque “se necesitan datos agregados de los clientes muy detallados y de un tipo que las entidades no suelen manejar, su exposición al riesgo climático”. En segundo lugar, “la modelización necesaria para un test de estrés climático es completamente novedosa”. Por ejemplo, es la primera vez que se hace un modelo sobre cómo un aumento de la temperatura puede afectar a los diferentes sectores económicos y cómo eso a su vez afecta a la calidad de las carteras crediticias.

El test de estrés climático es un ejercicio de aprendizaje para bancos y supervisores, dirigido a identificar vulnerabilidades y mejores prácticas.

Ana Rubio explica que “los bancos están haciendo un gran esfuerzo para desarrollar estas nuevas metodologías”. El propio BCE ha calificado el test como “un ejercicio de aprendizaje para bancos y supervisores, dirigido a identificar vulnerabilidades y mejores prácticas”. Por este motivo, se espera que en los próximos ejercicios se avance hacia una cierta convergencia metodológica.

En esta misma línea se expresa Antoni Ballabriga. “Este es un proceso de aprendizaje para todos, también para los supervisores y para los propios bancos”. “Metodológicamente es una realidad muy nueva que no hay metodología y modelos que podamos decir esto es lo que sirve y funciona”, afirma.

¿Qué impacto tendrán en el sector financiero?

El BCE ha afirmado ya que este primer ejercicio no va a tener repercusiones directas cuantitativas sobre el proceso de evaluación supervisora, y por tanto, sobre el capital que se va a requerir a las entidades financieras.

En este sentido, Antoni Ballabriga indica que “los resultados que se van a publicar dentro de unos meses no van a ser comparables entre entidades porque habrá una diversidad en las aproximaciones” a la hora de enviar su información al supervisor.

“Tampoco es previsible que las entidades vayan a hacer uso de estos resultados para su gestión interna. Aún hay que esperar para que se converja a la mejor metodología, se refinen los escenarios y se utilicen unos datos más afinados de las carteras”, afirma Ana Rubio. Con todo, ayudará a “saber cuán preparados están los bancos para afrontar los efectos del cambio climático”.