¿Qué es el TIN y en qué se diferencia de la TAE?

El tipo de interés nominal y la tasa anual equivalente están presentes en muchos de los productos financieros que contratamos. La mayoría de las personas hemos oído hablar de ellas y sabemos que la TAE ofrece más información que el TIN a la hora de valorar el precio o la rentabilidad de una operación. Sin embargo, son muy pocos los que comprenden verdaderamente qué significan y cómo afectan estas tasas a nuestra salud financiera.

Calcula tu hipoteca con BBVA

España | México | Argentina | Perú | Colombia

Por regla general, en cualquier producto financiero, ya sea un préstamo, una hipoteca o un depósito existen dos índices de referencia: el TIN y la TAE. Pero ¿en qué hay que fijarse si queremos comparar, por ejemplo, el coste de dos préstamos, pero con condiciones diferentes? ¿Qué diferencias hay entre el TIN y la TAE?

El indicador que de forma más adecuada refleja el coste final de una hipoteca o un préstamo, es decir, la cantidad de dinero que en total se va a pagar al final de la vida del producto, es la tasa anual equivalente, más conocida por sus siglas TAE. Esta cifra, incluye, además del tipo de interés nominal, los costes y comisiones que implica dicha operación. Dicho de otra manera, la TAE es lo que pagamos en total, realmente, por una cantidad de dinero prestada.

Diferencias entre TIN y TAE

¿Qué es el TIN?

Son las siglas de Tipo de Interés Nominal, es decir, “la cantidad que tendremos que abonar en forma de intereses por el dinero que nos han prestado”, indica Juan Manuel Sánchez Quinzá Torroja, profesor titular del Departamento de Economía de la Universidad de A Coruña (UdC). En productos como depósitos, el TIN es la cantidad que la entidad paga al titular por dejar su dinero con ellos. En ambas direcciones, es el precio que se pacta por prestar el dinero.

Por ejemplo, en un préstamo hipotecario el TIN se obtiene sumando el euríbor al diferencial aplicado por el banco.

TIN = euríbor (2,435 % en diciembre de 2024) + diferencial (1,5 %) = 3,935 % TIN.

Por lo tanto, se trata del tipo de interés que indica el coste efectivo de un producto financiero. Es decir, el TIN no tiene en cuenta ningún tipo de gasto asociado a la operación, únicamente es el interés que se ha acordado con la entidad financiera para la operación.

¿Qué es la TAE?

En la TAE, la Tasa Anual Equivalente, se incluye el TIN más “ciertos gastos asociados al préstamo, como la comisión de apertura, la comisión de amortización anticipada, o la comisión de cancelación”, explica el profesor de la UdC.

¿Cómo afectan al consumidor?

Saber qué significan exactamente ambos conceptos es importante para “conocer tanto los intereses como el coste real de la operación”, señala Sánchez Quinzá Torroja, lo que ayuda a no dejarse llevar por reclamos que no dicen toda la verdad.

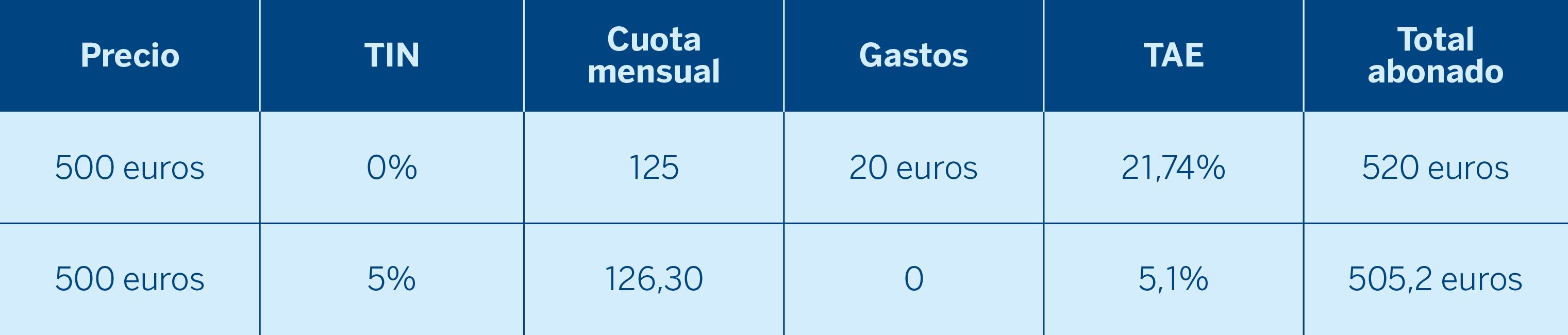

Por ejemplo, queremos comprar un teléfono que vale 500 euros y nos ofrecen la posibilidad de financiar en cuatro meses. En muy grande, vemos que es una financiación sin intereses, es decir, el TIN es del 0%. Los gastos de gestión, leemos en la letra pequeña, son 20 euros.

Así, la cuota mensual será de 125 euros, pero al sumar esos 20 euros de gastos de gestión (que pagaremos al principio, por ejemplo), la TAE será del 21,74%. En total, se pagarán los 500 euros del teléfono, más los 20 de gestión, por lo que la operación saldrá en 520 euros.

Si otra entidad ofrece esa misma opción de financiación, sin gastos de gestión ni comisiones, pero con un TIN del 5%, se podría pensar al comparar un TIN con el otro que la primera opción (0% TIN) es mejor, pero al hacer los cálculos, la TAE sale aquí del 5,1%. La cuota mensual será de 126,30 euros. En total pagaremos 505,2 euros.

Cómo calcular la TAE de un préstamo

“La TAE nos da el coste real de la operación, pues incluye comisiones, por lo que ofrece una información más exacta sobre el coste real de la operación”, resume Sánchez Quinzá Torroja. Es decir, aunque es importante comprobar ambas cifras, será la TAE la que ofrezca una imagen más precisa de lo que gastaremos.

Aunque, por ley, la TAE debe constar en contratos o publicidad de productos bancarios, entre otros lugares, el consumidor puede también hacer su propio cálculo de la TAE.

La fórmula matemática es algo compleja —TAE= (1 + r/f)f-1, donde r es el TIN y f la frecuencia de los pagos—, pero el Portal Cliente Bancario del Banco de España tiene su propio simulador que calcula la TAE de un producto tras introducir algunos datos (también es posible calcular la cuota mensual a partir del TIN y otra información).

Más allá del TIN y de la TAE

Una vez comprendido qué significan ambas siglas y cómo nos afectan, es importante también tener en cuenta que en algunos casos existen gastos extra que tendremos que pagar y que no forman parte de la TAE. En un préstamo hipotecario, por ejemplo, habrá también gastos de notaría y seguros que hay que incluir en el presupuesto para que no supongan una sorpresa.