¿Pueden los bancos ser una amenaza para las grandes tecnológicas?

Derek White, responsable global de Customer and Client Solutions de BBVA, ha participado en Money20/20 Asia, el evento de referencia del sector ‘fintech’, donde ha compartido su visión sobre el debate de quién absorberá el negocio bancario en el futuro: ¿los bancos o las grandes tecnológicas?

Esta semana he tenido el privilegio de participar en Money20/20 en Singapur. Me habían pedido que preparase una conferencia en nombre de BBVA y que eligiese un tema provocador y, al mismo tiempo, importante para el futuro de la industria. Creo que el tema escogido aborda exactamente ambas cuestiones: ‘¿Pueden los bancos ser una amenaza para las grandes tecnológicas?’

Desde hace algún tiempo, mis compañeros en BBVA y yo le hemos estado dando vueltas a la misma idea: demasiado a menudo se dice que empresas como Google, Amazon, Facebook o Apple son las que realmente están atendiendo las necesidades de los clientes.

El año pasado, en una conferencia similar en Madrid, recuerdo que el fundador de un ‘unicornio’ (una ‘startup’ valorada en más de 1.000 millones de dólares) se puso en pie y dijo que la razón principal por la que había empezado su negocio era porque los bancos no estaban cumpliendo con la sociedad.

Y no es el único que piensa así. Una y otra vez escuchamos en la prensa decir que las ‘big tech’ van a erosionar el valor de la banca, que solo las ‘big tech’ innovan para las personas, que las ‘big tech’ van a comerse vivos a los bancos.

Esto me molesta a mí y a los que trabajan conmigo en BBVA, porque nos parece un disparate. No estoy diciendo que el sistema bancario sea perfecto –todos somos conscientes de las implicaciones de 2008 y del impacto que ha tenido en la vida de la gente. Y tanto la banca como todos los que trabajan en el sector han tenido, con razón, que trabajar mucho para cambiar un sistema roto.

Echemos un vistazo a algunos datos: la banca genera más de 18 millones de empleos a nivel global. Si extrapolamos esto al tamaño medio de las familias y al grupo familiar en su conjunto, los bancos sustentan a más de 100 millones de personas en todo el mundo.

Pero hay más: las personas confían a la banca unos 52 billones de dólares al año para cosas que realmente les importan, como un colchón de ahorro, financiar la educación de sus hijos o darse a sí mismos algo de seguridad económica.

Además, los bancos siguen haciendo lo mismo que han hecho durante siglos: ayudar al crecimiento de las sociedades prestando dinero. En el último año, los bancos prestaron a nivel mundial más de 66 billones de dólares para arrancar, hacer crecer o consolidar un negocio.

Con todo, es verdad que el sector se enfrenta a un desafío con la llegada de las grandes empresas tecnológicas, y más adelante explicaré dónde y cómo se manifiesta este desafío. Pero antes hay tres conceptos clave de los que he estado hablando esta semana que quiero mencionar: NTE, Confianza e i2o.

Necesidades, tiempo y estrés

Empecemos con NTE, un acrónimo que hace referencia a tres palabras: Necesidades, Tiempo y Estrés, tres elementos de crítica importancia para entender cómo los bancos y las ‘big tech’ están intentando ayudar a las personas.

El economista chileno Manfred Max Neef señala que las personas tienen nueve necesidades básicas: afecto, libertad, participación, creación, identidad, ocio, protección, subsistencia y entendimiento. En cierta medida, muchas de estas necesidades están directamente relacionadas con el dinero y su ubicuidad lo convierte en un actor importante también en el resto.

Por otro lado, los estudios demuestran que, cuando se trata del tiempo, el día medio de una persona se puede dividir en tres franjas de ocho horas: ocho para trabajar, ocho para dormir y ocho en las que la gente gestiona su vida, come y participa en actividades de ocio. Algunas estimaciones recientes sugieren que alrededor de 1,5 horas al día se dedican ya a las redes sociales – lo que me recuerda que Netflix afirma que su mayor competidor ¡es la necesidad de dormir!

Por último, queda el estrés. Un sondeo realizado por GfK a 27.000 personas en 22 países, reveló que el dinero es la primera causa de estrés en la vida de la mayoría de personas.

Comparto estos datos porque estos tres elementos son el motivo por el que las grandes tecnológicas y la banca están empezando a invadir sus respectivas áreas tradicionales de actividad. Es aquí donde se están difuminando las líneas que separan estos dos sectores económicos.

De interacciones a oportunidades

La razón por la que las grandes tecnológicas quieren ofrecer servicios bancarios es porque por ahora su modelo se basa en interacciones de frecuencia alta, con un elevado volumen de generación de datos, pero de valor relativamente bajo.

La banca, en cambio, genera datos de baja frecuencia y volumen, pero de un elevado valor. Esto puede resumirse de forma sencilla con las siguientes estadísticas: 2.000 frente a 200, o 10 frente a uno.

Los gigantes tecnológicos consiguen una media de 2.000 interacciones por usuario al año. No obstante, que alguien le de a ‘me gusta’ en un post en Facebook o busque un cortacesped en Google generan datos de un valor relativamente bajo, que no pueden monetizarse fácilmente. Por su parte, la banca consigue muchas menos interacciones con sus clientes, pero se trata de interacciones tradicionalmente de mayor valor, tanto monetario como emocional.

Ambos sectores realmente están intentando aumentar el volumen de datos que obtienen de los clientes para poder ayudarles a hacer más cosas, a saber más o tomar mejores decisiones. Y que del proceso sea de donde proceda el valor.

El círculo de confianza

En este punto es donde los bancos son muy diferentes a las grandes tecnológicas. Y esto es algo que Carlos Torres Vila, consejero delegado de BBVA, ha puesto de manifiesto de forma brillante. La diferencia radica en el círculo de confianza, es decir, en quién depositas la confianza para gestionar tus datos y tu dinero. Ahora empieza a verse una reacción negativa en los medios sobre la forma en que estas grandes empresas monetizan los datos para su propio beneficio, sin ofrecer nada de ese valor a cambio. Y también, se ven cada vez más actitudes críticas ante el hecho de que estas empresas tropiezan a la hora de proteger los datos, lo que genera desinformación.

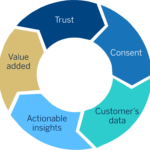

Más allá de esto, no obstante, el círculo de confianza consiste en ganarse el derecho a hacer más con esos datos. Si las personas confían en nosotros los datos de sus gastos y, gracias a ello, les ayudamos a ganar tiempo, a cubrir sus necesidades y reducir el estrés, entonces confiarán en nosotros para darnos más datos. Y así el ciclo continúa. Podemos ayudarles a sacar más partido a su dinero y sus datos –hoy en día prácticamente intercambiables–, y así nos permitirán hacer más por ellos.

Cuanta más confianza depositan los usuarios en BBVA, más valor añadido es posible ofrecerles.

Aún queda otro elemento de crítica importancia que considerar. Los bancos necesitan operar de la forma que mejor se adapte a sus usuarios y clientes. Y esto significa adaptarse a las plataformas digitales que los usuarios quieren usar, con una experiencia de usuario al nivel que las grandes tecnológicas han definido, intuitivas, flexibles y seguras.

Esto es lo que entidades como BBVA han estado haciendo desde hace un tiempo. Es también parte de la visión y determinación del presidente de BBVA, Francisco González, de apostar por la transformación digital hace ya más de una década.

Sabemos que no podemos hacerlo todo solos. Esta es la razón por la que trabajamos muchísimo para crear un ecosistema de ‘partners’, externos, ‘startups fintech’ y también a personas capaces de innovar desde dentro del banco.

El ecosistema de innovación en torno a BBVA.

Se trata, en definitiva, de centrarnos en i2o (de interacciones, a oportunidades) y de crear interacciones más inteligentes con nuestros clientes y usuarios. El siguiente vídeo permite echar un breve vistazo a tres productos ya disponibles en BBVA que han sido diseñados con varios objetivos en mente: cumplir con los requerimientos de los clientes basados en NTE, encajar con los datos y productos de terceros y, lo más importante, ser capaces de vincular dinero y datos para ofrecer soluciones reales, conocimiento real y oportunidades para que los clientes actúen.

Volviendo al planteamiento inicial, ¿pueden los bancos ser una amenaza para estas empresas? La respuesta es “tenemos que serlo”.

El presidente de BBVA también ha hablado de cómo el sector bancario se contraerá para pasar de las 20.000 entidades actuales a unos miles o unas cuantas decenas en el futuro. Solo aquellos bancos que se adapten a las necesidades de los clientes y se conviertan en compañías digitales como BBVA sobrevivirán.

No es que queramos ser una amenaza para Google lanzando nuestro propio buscador, o para Facebook, montando nuestra propia red social. Lo que pasa es que nuestra evolución –y los bancos siempre han sido buenos en esto– implica que ocupemos esas áreas difusas y expandamos nuestros productos y servicios. Necesitamos usar nuevas tecnologías y, al mismo tiempo, mejorar la vida de los clientes, Y esta transición significa que vamos a necesitar jugar en el terreno donde las ‘big tech’ pretenden crecer, y es ahí donde está la amenaza.

¿Quién ganará? En definitiva dependerá de quienes usen lo que ofrezcamos. En otras palabras, las personas tendrán la última palabra.