Los sectores agropecuario, financiero y de apoyo a los negocios sustentan la economía mexicana

De acuerdo con el Informe ‘Situación Regional Sectorial’ de BBVA México, correspondiente al segundo semestre de 2019, el buen desempeño de los sectores agropecuario, financiero y de apoyo a los negocios, son claves para el crecimiento de la economía mexicana.

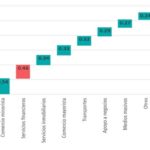

Al cierre del primer semestre del año, cuatro sectores de la economía registraron tasas de crecimiento sobresalientes. En primer lugar, destaca el Producto Interno Bruto (PIB) de Servicios de Apoyo a los Negocios con un aumento de 5.8%, en cifras acumuladas al mes de junio. Esto no es algo nuevo, pues entre 2011 y 2018 la tasa media de crecimiento del sector fue de 3.1%, resultado de un desarrollo de empresas que subcontratan parte de sus procedimientos o servicios aledaños a su actividad principal.

En segundo lugar, el sector de Servicios Financieros y de Seguros aumentó 4.2% al mes de junio de 2019. Este desempeño ha sido más motivado por la parte financiera, que aumentó 4.7%. En contraparte, el subsector de seguros y pensiones se ha desacelerado, en gran medida por la cancelación de las prestaciones de seguros y pensiones a trabajadores del sector público.

El buen desempeño de los sectores agropecuario, financiero y de apoyo a los negocios, serán claves para la economía mexicana

En tercer lugar, el PIB agropecuario, con un crecimiento acumulado al segundo trimestre de 3.4%. Este buen desempeño se explica por un incremento de 5.4% en las exportaciones del sector durante 2019, en donde los alimentos y bebidas manufacturadas han contribuido favorablemente. Las fricciones comerciales a nivel global también han tenido un efecto positivo en la diversificación de los productos mexicanos.

Finalmente, el comercio minorista ha logrado mantener el crecimiento a una tasa de 2.5% al cierre de la primera mitad del año, a pesar de la desaceleración de la economía. Esto ha resultado en una notable calidad del portafolio de crédito en los sectores más importantes. Los índices de morosidad más altos se registran en los sectores de Comercio Mayorista y Servicios Profesionales, en niveles de 3.1% y 3.0%, respectivamente.

PIB sectorial acumulado (variación % anual)

Fuente: BBVA Research/Inegi

Los sectores con menor morosidad son Servicios Inmobiliarios y Minería. Este último ha optado por fuentes de financiamiento en los mercados internacionales. En lo que se refiere al sector de la Construcción, que ha tenido uno de sus peores desempeños desde 2010, mantiene su morosidad acotada en 2%.

El Informe 'Situación Regional Sectorial' expone también que el aspecto sectorial sobresaliente en 2019 es que la minería sigue perdiendo terreno frente a otras actividades y ahora sólo aporta 4.8% de la economía en su conjunto. Así, deja la quinta posición y se coloca ahora como el octavo sector en términos de su participación en el PIB.

Desde la perspectiva regional, el 50.9% del PIB total se concentra en siete estados: Ciudad de México, Coahuila, Estado de México, Guanajuato, Jalisco, Nuevo León y Veracruz. De acuerdo con datos del Indicador Trimestral de la Actividad Económica Estatal (ITAEE), Baja California Sur encabezó el crecimiento en 2018, con una tasa récord de 13.7%. Esta tasa sólo ha sido superada por Coahuila con 16.3% en el año 2010.

La minería se coloca ahora como el octavo sector en términos de su participación en el PIB, después de estar en la quinta posición

Por otra parte, Aguascalientes, Quintana Roo, Oaxaca y Jalisco crecieron en 2018 a tasas de 4.4%, 4.2%, 3.9% y 3.7%, ocupando el segundo, tercero, cuarto y quinto lugar, respectivamente. Este desempeño regional se explica por el dinamismo de la industria manufacturera, en especial de la industria automotriz en los casos de Jalisco y Aguascalientes. En el de Oaxaca, incluso la manufactura ha tenido buen desempeño a pesar de encontrarse en un nivel de atraso con respecto a otros estados. En Quintana Roo, el crecimiento es atribuido a las actividades relacionadas con el turismo (hotelería), el comercio y en menor medida a los servicios inmobiliarios.

Crecimiento de los estados (variación % anual)

Fuente: BBVA Research/Inegi

En términos de la participación de la cartera de la banca comercial por entidad federativa, a junio de 2019, la Ciudad de México continúa a la cabeza a nivel nacional, con el 32.8% del saldo total. Nuevo León, Jalisco y el Estado de México ocupan el segundo, tercer y cuarto lugar en saldos, acumulando junto con la Ciudad de México el 48.4% del total. En cuanto a morosidad, Tamaulipas es la única entidad con un índice sobresaliente e igual a 6.6; mientras que el Índice de Morosidad (Imor) promedio nacional al cierre del 2T19 es de 2.0%.

El período de expansión más destacado de la industria automotriz fue de 2010 a 2018. Durante esos años el crecimiento promedio fue de 6.8% en la fabricación de autos ligeros y camiones pesados y de 8.4% en la fabricación de partes para vehículos automotores. Estas cifras superan el desempeño del PIB total y el manufacturero, que fueron de 2.7% y 2.6%, respectivamente, en el mismo período.

La demanda global de vehículos disminuyó 0.7% en 2018 con respecto a 2017, lo que representa el primer retroceso en nueve años. El mercado chino, que significa el 30% de las ventas globales, mostró un descenso de 3.1%. Entre enero y agosto de 2019, la tendencia se mantiene y se registró una contracción de 12% en términos anuales. La accesibilidad al financiamiento a la compra se ha visto afectada por los incrementos en precios de los últimos años, consecuencia de mayor incorporación de tecnología y factores de seguridad en las nuevas unidades, así como por el último ciclo de subidas de tasas de interés de corto plazo.

La producción de vehículos pesados en México aumentó 25.4% anual, en línea con el incremento de las exportaciones

En lo que se refiere a la producción de vehículos pesados, el Informe 'Situación Regional Sectorial' de BBVA México explica que sólo representan 1.2% del PIB de la manufactura en relación con los vehículos ligeros (que representan 8.6%). Sin embargo, su desempeño los últimos diez años ha sido sobresaliente, en donde el 94% de las exportaciones tiene como destino los Estados Unidos de América. Entre enero y agosto de 2019, la producción de vehículos pesados en México aumentó 25.4% anual, en línea con el incremento de las exportaciones, que fue de 23.5% en el mismo período. Tan sólo en el mercado nacional, el incremento de la demanda interna fue de 6.3%.

Exportaciones de vehículos ligeros hacia EUA (millones de unidades anualizadas)

Fuente: BBVA Research/Inegi

Debido a que las actividades terciarias contribuyeron con el 87.4% del crecimiento del PIB en 2018, esto implica que el 14.5% del crecimiento de la actividad económica total en ese año provino del buen desempeño de los servicios financieros y de seguros. En consecuencia, el PIB de este sector ocupa el sexto lugar por su aportación al PIB nacional. La Ciudad de México, Estado de México, Jalisco y Nuevo León concentran el 65% del PIB de este sector.

El acceso al sistema financiero por medios digitales, así como la estandarización de medios de pago a través de la plataforma de cobro digital (CoDi) son las principales acciones en materia de inclusión y podrían generar una expansión de la base de clientes del sistema financiero.

Actividades terciarias: contribuciones (contribución en PP y variación % anual)

Fuente: BBVA Research/Inegi

Adicionalmente, el paradigma existente en requisitos de infraestructura y carga regulatoria está experimentando una innovación disruptiva con la aparición de las empresas de tecnología financiera, o 'Fintech', así como de los 'sandboxes' de regulación previstos en la 'Ley Fintech'. Por lo que BBVA México considera que la aparición de estas empresas podría potenciar la oferta de productos financieros de crédito y de captación, así como introducir a pequeños jugadores que competirán en algunos segmentos de las instituciones financieras incumbentes.