Elevada solvencia del sistema bancario permite apoyar la recuperación económica

El Informe “Situación Banca”, correspondiente al segundo semestre de 2021, destaca que tras 20 meses de que iniciara la pandemia de COVID-19 y ocasionara la recesión más severa de que se tenga registro en el país, los sólidos fundamentales de la banca múltiple no solo han permitido afrontar la crisis, sino que mantienen condiciones estables que permiten que la intermediación bancaria sea un apoyo para la recuperación económica.

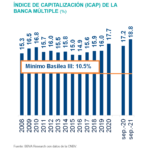

Esta solidez de los fundamentales se refleja de manera clara en la solvencia y la liquidez del sistema bancario. En septiembre de 2021, último dato disponible, el Índice de Capitalización (ICAP) de la banca múltiple se ubicó en 18.8%, lo que no solo lo ubica muy por encima del nivel mínimo regulatorio de 10.5%, sino que constituye un nuevo máximo histórico para este indicador.

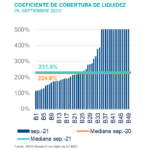

Por su parte, la liquidez del sistema, medida por el Coeficiente de Cobertura de Liquidez (CCL), también estuvo por encima del mínimo regulatorio para las 50 instituciones que conforman el sistema bancario durante el tercer trimestre de 2021.

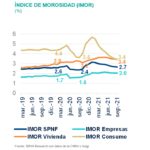

De acuerdo con el estudio, la solidez de los fundamentales bancarios ha estado apoyada en una adecuada administración del riesgo. El saldo de la cartera vencida del sector privado no financiero (SPNF) en términos reales para el cierre de septiembre de 2021 ya se ubicó en niveles menores a los observados en febrero de 2020, previo al inicio de la pandemia. Influido por este hecho, el índice de morosidad (IMOR) de la cartera de crédito total al SPNF se ubicó en 2.7% en septiembre pasado, lo que representa una reducción de 0.4puntos porcentuales con respecto al 3.1% que se alcanzó en enero de 2021 y un nivel apenas por encima del 2.6% que se observó en febrero de 2020.

Es relevante señalar que esta reducción observada del IMOR del financiamiento total al SPNF es producto, en buena medida, del menor IMOR de la cartera de consumo, que pasó de 5.7% a 3.4% entre enero y septiembre de 2021 y ya se ubica por debajo del nivel de febrero de 2020 (4.4%). Esto, a su vez, ha sido posible por las acciones de saneamiento de esta cartera a partir del elevado monto de Estimaciones Preventivas para Riesgos Crediticios acumulado en 2020.

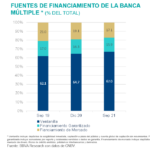

El informe “Situación Banca” señala que, en este contexto de fortaleza de los fundamentales, la intermediación financiera se ha distinguido por dos fenómenos. El primero, una estabilidad creciente de las fuentes de fondeo del sistema bancario, dada una elevada cantidad de depósitos a la vista; y el segundo, un moderado ritmo de recuperación de la demanda de crédito, particularmente en el segmento de empresas.

Al mes de septiembre de 2021, los depósitos en ventanilla representaron el 67.0% del financiamiento total de la banca múltiple

En cuanto al primer fenómeno, de acuerdo con datos de la Comisión Nacional Bancaria y de Valores (CNBV), al mes de septiembre de 2021, los depósitos en ventanilla representaron el 67.0% del financiamiento total de la banca múltiple, lo cual representa un incremento de 2.3 y 2.6 puntos porcentuales (pp) respecto a diciembre de 2019 y 2020, respectivamente.

No obstante, el estudio precisa que en los últimos meses el crecimiento de los depósitos en ventanilla se ha desacelerado, influido por un desfavorable efecto base de comparación y por una marcada diferencia entre las trayectorias de los depósitos a la vista y los depósitos a plazo.

Si bien parte de esta diferencia era esperada, dadas las condiciones generadas por la pandemia (v.gr. preferencia por liquidez, bajas tasas de interés y un nivel de producción aún menor a lo observado antes del COVID) llama la atención la prolongada y profunda caída del crecimiento de los depósitos a plazo. Este comportamiento podría estar influido por la elevada demanda de líneas de crédito que las empresas solicitaron al inicio de la pandemia, lo que no solo hace difícil incrementar adicionalmente los niveles de estos depósitos, sino que provee de cierto margen de maniobra para determinar sus decisiones futuras de crédito y ahorro financiero.

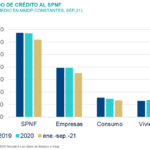

En cuanto al moderado ritmo de recuperación de la demanda de crédito, el análisis detalla que éste ha sido heterogéneo entre carteras: el crédito vigente al consumo registró su primera tasa de crecimiento anual positiva (0.9%), en términos nominales, en septiembre tras 16 meses consecutivos en terreno negativo. El crédito vigente a la vivienda mantiene tasas de crecimiento anuales nominales cercanas al doble dígito (9.5% en septiembre) que sólo están un punto porcentual por debajo de lo registrado en febrero de 2020 (10.5%). Finalmente, el crecimiento del crédito vigente a empresas muestra una continua pero lenta recuperación, que lo ubicó en -6.6% a tasa anual nominal en septiembre, 8.4 pp por encima de su mínimo de abril de 2021.

Con esto, el crecimiento de la cartera total de crédito vigente al SPNF de la banca múltiple fue de 1.7% anual nominal en septiembre, su mayor nivel desde enero de 2021 y una recuperación de 7.2 pp con respecto a su nivel mínimo del mes de abril pasado.

El análisis puntualiza que la lenta recuperación de la cartera de crédito a empresas (56.0% de la cartera de crédito vigente total) se ha dado a pesar del repunte del consumo y la inversión privadas, lo cual abre la posibilidad de que pueda estar influida por los recursos acumulados durante la pandemia. Esto es, dada la elevada cantidad de recursos líquidos con los que cuentan, como se mencionó anteriormente, las empresas podrían estar retrasando su demanda de crédito hasta que hagan uso de los recursos que mantienen aún disponibles.

Es importante señalar que los elevados niveles de inflación que se observan actualmente influyen de manera positiva en las tasas de crecimiento nominal que registran las distintas carteras de crédito. Un punto adicional a mencionar es que estos patrones de intermediación financiera se dan en el contexto de un menor flujo de recursos de fuentes externas a la economía y mayor uso de éstos por parte del sector público.

Si bien este comportamiento ya se ha venido presentando desde años atrás, recientemente se ha exacerbado. La reciente reducción de liquidez a nivel global, así como la expectativa de que los principales bancos centrales inicien a subir sus tasas de interés en los próximos 12 meses, influye negativamente en la demanda de activos financieros domésticos. Adicionalmente, los riesgos idiosincráticos complican la inversión extranjera y el desarrollo de los mercados de capitales domésticos.

En suma, el Informe “Situación Banca” enfatiza que las sólidas condiciones que muestra el sector bancario permiten que la intermediación financiera sea un apoyo en la recuperación económica tras los efectos adversos de la pandemia. Hacia delante, seguirá siendo relevante la evolución de los contagios de COVID, de la inversión y del empleo formal para la plena recuperación del crecimiento del crédito. Sobre todo, en un contexto de condiciones financieras globales menos laxas durante los próximos años.