BBVA México suma una cartera total de 1.2 billones de pesos al primer semestre de 2021

BBVA México registró durante el primer semestre de 2021 una cartera total superior a 1.2 billones de pesos, que representa un incremento del 2.0% comparado con el cierre de 2020. Esta evolución se ha visto impulsada por la recuperación económica en el país y una mayor demanda de créditos en los segmentos minoristas.

La institución bancaria continúa fomentando el ahorro en el país, lo que se refleja en la activación de 1.8 millones de cuentas en los primeros seis meses del año, de las cuales el 61% fue contratado de forma digital.

Actividad crediticia

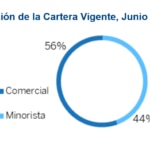

En el comparativo anual se observa un retroceso de -3.5%; este desempeño es explicado por una mayor disposición de líneas de crédito de los clientes en segmentos mayoristas durante el primer semestre de 2020 y, en menor medida, por la apreciación del peso frente al dólar.

La recuperación de la actividad económica comienza a reflejarse en una mayor demanda por crédito

La recuperación de la actividad económica comienza a reflejarse en una mayor demanda por crédito, principalmente en los créditos a individuos, los cuales registran un crecimiento en el primer semestre del año de 2.5% comparado con el cierre de 2020. En el detalle, los préstamos de consumo y tarjeta de crédito registran un aumento de 1.3% contra el cierre del año; mientras que la cartera hipotecaria sigue mostrando un favorable desempeño al crecer 3.9% en dicho periodo. En el comparativo anual la cartera de individuos crece 2.7% con respecto a junio de 2020, impulsada por un aumento del 6.7% en la cartera hipotecaria.

Por su parte, la cartera comercial crece 1.7% con respecto al cierre de 2020, derivado de un aumento en la demanda de créditos de los clientes como reflejo del incremento observado en la inversión privada. En el comparativo anual muestra un retroceso de -7.9%, resintiendo el efecto de prepagos de empresas y corporativos; así como la apreciación del peso frente al dólar. Cabe destacar que el crédito al gobierno sigue mostrando un muy buen comportamiento al crecer 11.3% con respecto a junio de 2020 y 3.1% con respecto a diciembre de 2020, explicado por una estrategia de brindar soluciones integrales.

Calidad crediticia

La cartera vencida registra una disminución de 19.7% con respecto al cierre de 2020. El incremento anual de 20.3% ha sido focalizado en la cartera empresarial en uno de los sectores más impactados por las crisis. Derivado de ello, se registra un aumento anual de 46 pb en el índice de cartera vencida para cerrar en junio de 2021 en 2.38%.

El índice de cobertura de la cartera vencida se mantiene en niveles elevados al cerrar con un indicador de 141.9%, reflejando la prudencia de la institución ante el contexto de contingencia actual.

Captación

La institución financiera continúa con una estrategia orientada a la inclusión financiera y el fomento al ahorro entre los clientes, desarrollando productos y servicios que permitan un acceso más ágil, seguro y sencillo a los productos financieros. En el primer semestre de 2021 se han activado 1.8 millones de cuentas de las cuales el 61% son digitales.

En los primeros seis meses del año la institución financiera abrió 1.8 millones de cuentas, de las cuales 61% se activó a través de canales digitales.

Se ha logrado impulsar el nivel de captación bancaria en la institución (Vista + Plazo total + cuenta global de captación sin movimientos), para cerrar el 2T21 con un saldo de 1,359,973 mdp, siendo 2.5% superior al cierre del 2020 (+5.1% respecto a los últimos 12 meses).

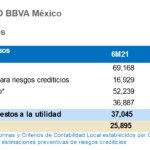

Resultados

La reapertura de las actividades económicas no esenciales durante el primer semestre de 2021 ha sido un factor clave para el dinamismo económico, lo que se refleja en el impulso a la utilidad neta de BBVA México, que en los primeros seis meses del año totaliza un monto de 25,895 millones de pesos, siendo 30.7% superior al 6M20. Cabe señalar que el impacto en los resultados durante el 2020 fue derivado del cierre de actividades no esenciales en la economía y el otorgamiento de programas de apoyo a los clientes.

El margen financiero, en el primer semestre del año, retoma una tendencia creciente (+5.6% anual) que se explica por la recuperación en la demanda de crédito de individuos y una constante optimización en la mezcla de fondeo. Adicionalmente, en el 2020 el margen registró el impacto de un menor nivel de ingreso derivado de la aplicación de los programas de apoyo a clientes durante el 2T20. Lo anterior logra contrarrestar un menor resultado por parte de la aseguradora impactada por una mayor siniestralidad derivado de la pandemia.

En el 1T20 se crearon reservas adicionales por 6,544 millones de pesos para hacer frente a la pandemia, de las cuales 1,548 millones de pesos fueron liberados en el 2T21. En este trimestre, también se constituyeron 486 mdp en reservas adicionales para los préstamos de auto, relacionado con una variable de pago atrasado. Con ello, el rubro de estimaciones preventivas registra una caída de -29.0% en el primer semestre de 2021 vs. el mismo periodo de 2020. El margen financiero ajustado por provisiones se ubicó en 52,239 mdp al cierre del primer semestre del año, siendo 25.4% superior al año previo.

Las comisiones y tarifas aumentaron 14.1% en términos anuales. La reactivación económica se ha visto reflejada en un aumento en el nivel de transacciones. Destaca la evolución de las transacciones en terminales punto de venta (TPVs) que registra un aumento de 18.1% anual, mientras que la facturación con tarjetas de crédito fue 30.8% superior al año previo. También se observó un aumento en las comisiones en fondos de inversión por un mayor volumen de ahorro de los clientes con este tipo de productos.

Por su parte, los gastos de administración crecen 7.1%, como resultado de mayores gastos de salarios, administración y operación, gastos que no fueron realizados en el 2020 que se han retomado este año y una mayor contribución al IPAB por el aumento en los depósitos. Con ello, el índice de eficiencia (medido como gastos entre ingresos) se ubicó en 39.6% al cierre de junio de 2021, comparado con 39.1% en junio de 2020.

Solvencia y liquidez

A finales de junio de 2021, el índice de capital total se ubicó en 17.49%, cubriendo holgadamente con el requerimiento mínimo regulatorio de 12.0% para la institución. Con respecto al Coeficiente de Cobertura de Liquidez (CCL), se situó en 206.89% en junio de 2021.

Estrategia digital

El compromiso de BBVA México es seguir acompañando a los clientes de una manera aún más cercana para convertirse en un asesor financiero y apoyarlos tanto en su conocimiento sobre las finanzas personales como en la toma de decisiones que contribuyan al crecimiento de su patrimonio. La institución financiera ha apalancado esta estrategia con la inversión continua y desde hace varios años en su plataforma tecnológica para poner en las manos de los clientes una amplia variedad de soluciones digitales para dar respuesta a sus necesidades de servicios bancarios.

BBVA México alcanza un total de 13.3 millones de clientes móviles y registra un crecimiento anual de 28.9%

Como resultado de lo anterior, continúa creciendo en el número de clientes digitales, alcanzando un total de 13.3 millones al cierre de junio de 2021, equivalente al 55% del total de la base de clientes. Destaca que el número de clientes móviles ha registrado un incremento anual de 28.9%. El impulso en el uso de canales digitales se refleja en el porcentaje de ventas digitales (medido en unidades), que durante los primeros seis meses del año alcanzó un 67.8% sobre el total de ventas realizadas en el banco.

Las transacciones financieras realizadas por los clientes en el primer semestre del año totalizaron 1,075 millones, un aumento de 31.8% con respecto al mismo trimestre del año anterior. En este sentido, la continua implementación de la estrategia digital se muestra en el número de transacciones realizadas dentro de las aplicaciones móviles, que representan el 52% del total y registran un crecimiento de 70.4% en los últimos 12 meses. Esto permite a los clientes tener acceso a servicios y productos de forma más fácil y segura con los estándares más robustos y sofisticados de la industria.

Banca responsable y estrategia sostenible

En julio de 2021, el Grupo BBVA anunció que duplicará su objetivo de canalizar financiación sostenible hasta los 200,000 millones de euros, orientados principalmente en los rubros de financiamiento verde, infraestructuras sostenibles, emprendimiento social e inclusión financiera.

Al ser parte del grupo, BBVA México se suma a este objetivo y fortalecerá su oferta verde e inclusiva para el país, y consolidarse como uno de los bancos líderes en la región en el ámbito de sostenibilidad. Como uno de los principales avances, la institución financiera logró en 2021 ser neutra en sus emisiones directas de carbono, al compensar toda su huella ambiental con proyectos mitigadores de CO2, que además generan un impacto positivo en las comunidades locales donde se desarrollan.

Además, durante el primer semestre de 2021 lanzó el Fondo ESG de BBVA México, diseñado para invertir principalmente en instrumentos de renta variable internacional e incorpora criterios de inversión sostenible en la selección de activos invirtiendo en compañías con una elevada calificación ambiental, social y de gobierno corporativo. Por otro lado, presentó la nueva línea de tarjetas de débito y crédito de última generación denominadas “Aqua”, en la que los plásticos son elaborados con hasta el 86% de material reciclado.

En lo que respecta a financiamiento sostenible en el rubro de particulares la institución ha otorgado créditos por 1,626 millones de pesos en financiamiento para adquisición de autos híbridos y eléctricos, paneles solares, entre otros. En el segmento de empresas concreta 22,026 millones de pesos con productos como cartas de crédito, emisiones de bonos verdes y arrendamiento. Además, Seguros BBVA México está iniciando la oferta de seguros verdes empezando con autos híbridos y eléctricos.

Durante los primeros seis meses de 2021, el banco ha participado como intermediario colocador en bonos verdes por 7,100 mdp, y ha emitido bonos sociales como el COVID BCIE (Banco Centroamericano de Integración Económica) por 5,000 mdp y el Bono social de género de BID Invest por 2,500 mdp.