BBVA México revisa a la baja la previsión de crecimiento económico para el 2024 a 1.2% y a 1.0% en 2025

De acuerdo con el Informe “Situación México”, la economía se desacelera ante la debilidad de la demanda interna. Datos del INEGI muestran que la economía creció 1.4% AaA en 1S24, 2.2 puntos porcentuales (pp) por debajo del crecimiento registrado en la primera mitad de 2023 (3.6%).

Por componentes de la oferta, el sector industrial muestra el mayor rezago, con un crecimiento acumulado de 1.1% AaA durante el periodo enero-julio, 2.3 pp por debajo de la variación observada en el mismo periodo de 2023. Las actividades terciarias, por su parte, crecieron 2.3% AaA durante los primeros siete meses del año (acumulado), 1.3 pp por debajo de la cifra registrada en el mismo lapso del año anterior.

El documento elaborado por el área de análisis de BBVA México anticipa que la atonía de la actividad económica se extenderá hacia los siguientes meses, en un entorno de mayor incertidumbre para la inversión y lento crecimiento de la demanda externa. Las cifras más recientes del INEGI destacan que el consumo privado cayó (-)0.6% TaT en 2T24, la cifra más baja desde el inicio de la pandemia (2T20), ante la pérdida de dinamismo de la masa salarial real. Según los últimos datos de trabajadores afiliados al Instituto Mexicano del Seguro Social (IMSS), la masa salarial real ha reportado una gradual desaceleración desde mediados de 2023, registrando una variación máxima interanual de 9.8% en junio de ese año, y un mínimo de 6.3% en junio de 2024.

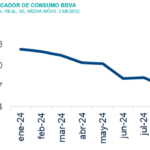

El Indicador de Consumo Big Data BBVA Research, por su parte, apunta hacia una prolongación del lento dinamismo del consumo en los siguientes meses, con una disminución en la variación interanual promedio (6 meses) de 12.3% en enero a 6.9% en agosto de este año.

Con respecto a la inversión, el INEGI señala una moderación en su crecimiento durante 2T24, con una variación trimestral de 0.4%, tras haber registrado crecimientos superiores a 4.0% TaT durante el periodo 4T22-3T23. El análisis por sector señala una caída de (-)5.2% TaT en el gasto en inversión pública (3.3 pp por debajo del registrado en el 1T24), y un crecimiento de 1.2% TaT en la inversión privada (0.7 pp por arriba de la cifra reportada en el 1T24). Por componentes, el segmento de la construcción se encuentra estancado en su nivel de enero (con el segmento no residencial 4.4% por debajo de su nivel de principios de año), mientras que el segmento de maquinaria y equipo supera su nivel de enero en 3.1%. En este contexto, el informe estima que la desaceleración de la inversión fija bruta se acentuará en los próximos trimestres en un entorno de mayor incertidumbre derivada de los recientes cambios al poder judicial.

En lo que respecta al sector exportador, el reporte anticipa que el bajo crecimiento que ha experimentado la manufactura desde mediados de 2023 continuará en lo que resta del año, ante el lento crecimiento de la demanda de bienes duraderos en EE.UU. Si bien los datos más recientes del indicador ISM de manufactura de ese país sugieren que el deterioro en la producción manufacturera doméstica no se profundizaría, sí apuntan hacia una prolongada debilidad en el sector. La gradual recuperación del segmento se materializaría hasta 2025, a medida que continúe el ciclo bajista de tasas de interés en ese país.

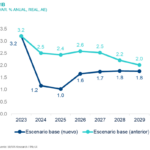

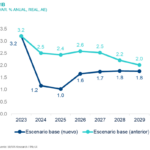

Considerando la prolongada debilidad de la demanda interna, BBVA México revisa a la baja su estimación de crecimiento para 2024 a 1.2% (Gráfica 1). El lento dinamismo del consumo y de la inversión, así como la consolidación fiscal propuesta para el próximo año, impactarían la actividad económica en 2025, registrando un crecimiento del PIB de 1.0%.

Desaceleración del ritmo de creación de empleo formal en 2024; expectativas de menor crecimiento económico en 2025 apuntan a un mercado laboral más débil el próximo año

El Informe “Situación México” detalla que, en lo que va del año, el crecimiento del empleo formal ha experimentado una notable desaceleración, aunque el mercado laboral en su conjunto sigue mostrando cierta resiliencia. De acuerdo con la Encuesta Nacional de Ocupación y Empleo (ENOE), la tasa de desempleo se situó en 2.7% en junio, un nivel que ha mantenido como promedio durante el año y que está 1.4 pp por debajo del promedio histórico (2005-2023). Por su parte, la tasa de informalidad se ha mantenido estable en 54.2%, lo que representa una disminución de 3.4 pp respecto al promedio en el mismo lapso.

A pesar de que las tasas de desempleo e informalidad se mantienen por debajo de sus promedios históricos, datos del IMSS reflejan que la creación de empleo formal ha perdido fuerza de manera constante, registrando tasas de crecimiento interanual más bajas en comparación con años previos. En agosto, el empleo formal creció solo un 1.8%, equivalente a 58 mil empleos, acumulando un total de 365 mil nuevos puestos de trabajo en lo que va del año. Esta cifra representa un 41.9% por debajo del promedio de los últimos tres años y es la tercera más baja desde 2010, excluyendo 2020, año de la pandemia.

En lo que se refiere a la desaceleración del crecimiento del empleo formal, el informe precisa que también se refleja en la tendencia de los salarios y la masa salarial en términos reales. En agosto, el salario real presentó una tasa de crecimiento del 5.1%, mientras que la masa salarial creció un 8.8%. Estos niveles son 0.6 y 2.5 puntos porcentuales menores que los crecimientos promedio de estas variables en 2023. A pesar de esta dinámica de desaceleración, ambos continúan muy por encima de los promedios históricos (2001-2018), que son del 1.2% para el salario real y del 3.9% para la masa salarial.

En este contexto, y a pesar de que el documento de análisis prevé que la creación de empleo recupere algo de fuerza en parte del último trimestre, anticipa un cierre del año con una tendencia de desaceleración que contrasta con los años anteriores. Por ello, ajusta a la baja la previsión de creación de empleo a 464 mil puestos para 2024 y 558 mil para 2025, lo que equivale a un crecimiento anual del 2.1% y 2.5%, respectivamente, niveles 0.5 y 0.7 pp inferiores a los pronósticos previos de la institución financiera de 2.6% para 2024 y 3.2% para 2025 (Gráfica 2).

La inflación general ha retomado su tendencia descendente, que se prevé continuará hacia adelante; la subyacente se ubicará por debajo de 4.0% de forma sostenida a partir de 4T24

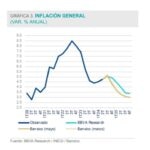

Después de interrumpirse temporalmente el proceso de desinflación entre abril y julio por los choques de oferta que afectaron a la inflación no subyacente, la inflación general retomó su tendencia descendente en agosto. Entre marzo y julio la inflación no subyacente aumentó de 4.0% AaA a 10.4% AaA, lo que empujó al alza a la inflación general de 4.4% AaA a 5.6% AaA, a pesar de que la inflación subyacente continuó descendiendo al pasar de 4.6% AaA a 4.0% en el mismo periodo. Los fuertes choques de oferta que afectaron el componente de precios agropecuarios durante este lapso comenzaron a disiparse en agosto y continuaron haciéndolo durante la primera mitad de septiembre. Ello posibilitó un regreso parcial de la inflación no subyacente a 8.0% AaA en agosto y 6.7% AaA en la primera quincena del mes pasado, lo que permitió que la inflación general regresara a niveles algo más moderados, de 5.0% AaA en agosto y 4.7% AaA en la primera quincena de septiembre.

En contraste, y más relevante para evaluar el proceso de desinflación, el ritmo anual de la inflación subyacente se ha desacelerado por 19 meses consecutivos (hasta agosto), y es previsible que esta larga tendencia continuará ininterrumpida en septiembre. En la primera quincena del mes pasado se ubicó en 3.95% AaA, su menor nivel desde febrero de 2021. La inflación subyacente de mercancías, continúa mostrando una evolución muy favorable; la de servicios podría pronto romper su rigidez a la baja de forma más clara en un contexto de debilitamiento de la demanda interna y desaceleración del ritmo de creación de empleo y de crecimiento de los salarios reales. La inflación del componente de las mercancías ha aumentado este año a un ritmo menor al del promedio de la década pasada y se ubica en 2.9% AaA. Por su parte, la inflación de servicios continúa mostrando rigidez a la baja, principalmente porque los componentes de vivienda y colegiaturas han exhibido una tendencia alcista este año, pero también porque el componente con mayor peso relativo, el de los servicios excluyendo vivienda y colegiaturas, está enfriándose muy lentamente. Así, en los últimos seis meses la inflación de servicios ha fluctuado en un rango estrecho de entre 5.1% AaA y 5.3% AaA.

Hacia adelante el informe prevé que la inflación general retomará una tendencia de desaceleración, mientras que la inflación subyacente se mantendrá en una favorable tendencia, si bien descenderá a un ritmo cada vez más lento por los niveles ya alcanzados. En el último tramo del proceso de desinflación, la (menor) inflación de servicios cobrará mayor relevancia dado que se estima que el recorrido a la baja adicional de la inflación de las mercancías es limitado. Por lo que se anticipa que la inflación general cerrará el año en 4.8% AaA y la subyacente en 3.8% AaA. Para 2025, por el contexto de mayor debilitamiento previsto para la actividad económica y el mercado laboral, en un contexto en el que la postura monetaria se mantendrá restrictiva a pesar del continuo ciclo de bajadas que se prevé hacia adelante, y en el que la política fiscal se tornará menos laxa, ahora se anticipa una desaceleración de la inflación un poco más marcada en 2025. De acuerdo con el estudio, se prevé que la inflación general se ubicará en 3.2% a fin de 2025 (Gráfica 3), con la subyacente en 3.4%. Esto representa una tendencia algo menos optimista a la prevista por Banxico para la inflación general en el corto plazo, pero similar para la inflación subyacente. En cualquier caso, al igual que en EE.UU., BBVA considera que el balance de riesgos para la economía ha continuado cambiando, y los riesgos inflacionarios son cada vez menores, al tiempo que los riesgos a la baja sobre la actividad económica siguen aumentando.

Con la inflación “mejorando” y las perspectivas de crecimiento empeorando, Banxico tiene amplio margen de maniobra para recortar las tasas

Dados los rezagos con los que opera la política monetaria, se considera que Banxico ha actuado con demora en ajustar la excesivamente alta tasa real ex-ante, y en consecuencia, la política monetaria seguirá pesando sobre la actividad económica en los próximos meses. La tasa real ex-ante continúa siendo muy elevada (7.1% en agosto; previsiblemente 6.8% en septiembre), y se mantiene relativamente cerca de su máximo en el actual ciclo restrictivo (de 7.4%) en un contexto de continua desaceleración y convergencia gradual de la inflación subyacente con el rango objetivo, con expectativas inflacionarias de mediano plazo bien ancladas, con la Fed iniciando un proceso de relajamiento, y con la demanda interna debilitándose.

La Fed comenzó el mes pasado con sus esfuerzos para preservar un aterrizaje suave: confirmó inequívocamente que su enfoque se ha reorientado hacia el mercado laboral. Si bien, de momento no parece demasiado preocupada por un aterrizaje brusco, no ha dejado ninguna duda respecto a que está comprometida a “no quedarse detrás” en el ciclo de bajadas. Así, comenzó con fuerza su ciclo de bajadas, reduciendo la tasa de fondos federales en 50 pb. No obstante, sugirió recortes más pequeños (ie, de 25pb) hacia adelante. El presidente de la institución, Jerome Powell, se esforzó en la última conferencia de prensa en aclarar que optar por un recorte de 50 pb en lugar de uno de 25 no significa que la Fed tenga “prisa” por recortar las tasas a partir de ahora. Por lo que se anticipan dos bajadas de 25 pb en las próximas reuniones de noviembre y diciembre, y seis recortes consecutivos de 25 pb el próximo año, es decir, no se prevé pausa en el ciclo de bajadas de la Fed hasta que lleven la tasa de referencia a su nivel de largo plazo, que se estima en 3.0%. Este contexto otorga a Banxico tranquilidad para continuar con el ciclo de bajadas que parece haber iniciado en agosto, anticipando que es previsible que el diferencial de tasas no se reducirá en las próximas ocho reuniones (ie, en los próximos doce meses).

Como se menciona en el informe, la inflación general en México cayó a 4.7% AaA en la primera quincena de septiembre, desde el pico de 5.6% en julio, en medio de la disipación de los choques de oferta. Después de rozar la banda superior del rango objetivo de Banxico en agosto, la inflación subyacente bajó a 3.95% AaA en la primera quincena de septiembre, y muy probablemente se habrá desacelerado por 20 meses consecutivos en septiembre. En un contexto en el que la evolución de la inflación está mejorando y las perspectivas de crecimiento empeorando, Banxico bajó la tasa monetaria 25 pb por segunda reunión consecutiva y por tercera ocasión este año, a 10.50%. La mayoría de los miembros de la Junta de Gobierno parece pensar que el banco central tiene amplio margen de maniobra para recortar las tasas. El tono del último comunicado se tornó más moderado, si bien sigue siendo cauteloso. Del mismo, se desprende mayor confianza sobre el ciclo de bajadas en el futuro. La guía prospectiva sugiere que es probable que Banxico esté dispuesto a embarcarse en una racha de bajadas consecutivas.

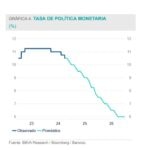

Con base en el estudio, se considera que existe un amplio margen para normalizar la postura monetaria ante la favorable tendencia de la inflación subyacente, el inicio del ciclo de bajadas de la Fed, y el debilitamiento de la demanda interna. Los cambios en la comunicación de Banxico y el sentido del voto de la mayoría de los miembros de la Junta de Gobierno en las últimas dos reuniones, también apuntan a una normalización gradual de la política monetaria en México. El nivel tan elevado de la tasa real ex-ante implica que a pesar del ciclo de bajadas, la política monetaria seguirá pesando sobre la actividad económica en los próximos trimestres. En este sentido, el análisis muestra que hacia adelante, recortes más grandes, de 50 pb, en lugar de los más probables de 25 pb, constituirán una sorpresa muy bienvenida y una sólida decisión de política monetaria. No obstante, no se anticipan en el futuro cercano. En lugar de ello, se prevén dos recortes más de 25 pb en noviembre y diciembre, a 10.0%, y si bien el informe continúa anticipando bajadas en todas las reuniones programadas en 2025, ahora se prevé que en dos de ellas Banxico aumentará el ritmo de bajadas, recortando la tasa en 50 pb en una reunión en el 3T y en otra en el 4T, llevando la tasa monetaria a 7.50% al cierre de 2025 (Gráfica 4). Este pronóstico se ubica por debajo de las expectativas del consenso (de 8.00%).

Mayores primas de riesgo país seguirán pesando sobre las tasas de interés de largo plazo en el futuro próximo

En su reunión más reciente, la Fed redujo su tasa de referencia en 50 pb a 4.75-5.00% ante una mayor confianza de que la inflación es un problema prácticamente resuelto y a un mercado laboral que sigue dando señales de enfriamiento. A pesar de los riesgos de un mayor deterioro del mercado laboral, la expectativa en general sigue siendo que la economía estadounidense experimente un aterrizaje suave. Esto implica que la Fed buscaría llevar su tasa de referencia a un nivel neutral, evitando una postura acomodaticia. Frente a este escenario, se ha dado un fuerte desplazamiento hacia abajo a lo largo de toda la curva de rendimientos del Tesoro de EE. UU., pero el panorama sugiere un comportamiento más diferenciado hacia adelante. Por un lado, los rendimientos de corto plazo, altamente sensibles a las decisiones de política monetaria, tienen margen para seguir disminuyendo a medida que siga avanzando el ciclo de bajadas. En cambio, es probable que los mercados financieros ya hayan incorporado buena parte del ciclo de bajadas en los rendimientos de largo plazo, teniendo así menos espacio para seguir cayendo. No obstante, si el mercado laboral comienza a dar señales de debilidad más preocupantes, los rendimientos de largo plazo podrían bajar más ante un escenario en el que la Fed se ve obligada a adoptar una postura monetaria más acomodaticia para hacerle frente a una posible recesión.

En lo que se refiere a la curva de rendimientos de México, el estudio destaca que ha experimentado también un notable desplazamiento hacia abajo (Gráfica 5), en línea con la curva de EE. UU. y con la mayor certeza de que Banxico continuará recortando su tasa de referencia. El comportamiento de los rendimientos de corto plazo (Cetes) ha respondido de manera directa a las decisiones de Banxico. Sin embargo, los rendimientos de largo plazo siguen reflejando la mayor incertidumbre generada por las reformas constitucionales, que han contribuido a elevar la percepción de riesgo país y, por ende, a incrementar las primas de riesgo en los instrumentos de deuda mexicana. En particular, indicadores de mercado como el diferencial de rendimiento de la deuda mexicana, denominada tanto en pesos como en dólares, con respecto al rendimiento de los bonos del Tesoro de EE. UU., así como los Credit Default Swaps (CDS), siguen siendo mayores que a finales de mayo (Gráfica 6), incluso cuando se les compara con los de países con calificaciones crediticias similares a la de México, como Filipinas o Perú. Como resultado de esta mayor percepción de riesgo, las tasas de interés de largo plazo en México se encuentran hoy en niveles superiores a los que se observarían en un entorno de mayor certidumbre.

Hacia adelante, si bien la todavía excesivamente restrictiva postura monetaria de Banxico ofrece margen para menores tasas de interés en todos los plazos, la persistencia de mayores primas de riesgo podría limitar el potencial de descenso, especialmente en el extremo largo de la curva. A la incertidumbre asociada a las reformas constitucionales, podría sumarse además la relacionada con los desafíos fiscales para la administración entrante, y a eventos externos, como las elecciones en EE. UU.

El Saldo Histórico de los Requerimientos Financieros del Sector Público se elevará a 50.8% en 2024 de 46.8% del PIB en 2023

El Informe “Situación México” prevé que el Saldo Histórico de los Requerimientos Financieros del Sector Público (SHRFSP) será de 50.8% del PIB al cierre de 2024. Este nivel no representa ningún problema de sostenibilidad para la deuda pública de México (Gráfica 7) ni para la calificación crediticia soberana. No obstante, a partir de 2025 se necesitarán déficits públicos en torno a 2.0% del PIB para mantener estable este cociente de deuda pública. Con base en los anuncios más recientes de la Secretaría de Hacienda y Crédito Público (SHCP), es previsible que la consolidación fiscal del próximo año lleve el déficit público a niveles cercanos a 3.5% vs. 5.0% del PIB en 2024 (nivel máximo en los últimos 35 años). Dada la fragilidad prevista para las finanzas públicas en los próximos años por el agotamiento de los fondos de contingencia, la ampliación de los programas sociales, los apoyos patrimoniales a Pemex de parte del gobierno federal, las pensiones públicas, el servicio de la deuda y el poco margen de crecimiento de la recaudación tributaria sin una reforma fiscal, el siguiente gobierno federal muy probablemente tendrá que hacer ajustes al gasto programable para generar déficits públicos en torno a 2.0% del PIB y así evitar que la deuda pública (% del PIB) retome su trayectoria ascendente, lo que representará un reto complejo de política fiscal. Si la disciplina fiscal no fuera suficiente y el gobierno federal solamente pudiera reducir el déficit público a niveles de alrededor de 3.2% del PIB en los siguientes años, entonces la deuda podría aproximarse a 59.3% del PIB en 2030. Esta posibilidad podría llevar a las agencias calificadoras a reducir la calificación crediticia soberana y a la consecuente pérdida del grado de inversión.

BBVA México anticipa que el peso mexicano continuará mostrando cierta volatilidad al estar sujeto a una mayor incertidumbre a la normal (reformas constitucionales pendientes y las elecciones presidenciales en EE.UU.) en lo que resta del año. Asimismo, prevé que el tipo de cambio muy probablemente se ubique en torno a 19.8 pesos por dólar a finales de año.