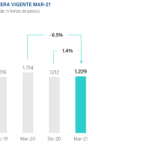

BBVA México crece su cartera vigente en 1.4% en el trimestre

BBVA México tiene la recuperación económica del país como una prioridad, por ello mantiene una constante oferta de crédito sano a personas y empresas. Durante el 2020, el Producto Interno Bruto (PIB) en México registró un fuerte retroceso de -8.5% anual, a pesar de ello, la institución financiera ha superado los 1.2 billones de pesos en crédito, incrementando en 1.4% la cartera total vigente con respecto al cierre de 2020. Este incremento se ve reflejado principalmente por un aumento en los créditos hipotecarios, de nómina y personales.

De esta manera, el banco busca ser un asesor para los clientes y ayudarles a tomar las mejores decisiones financieras, apalancado en una sólida estrategia de digitalización, donde alcanza al cierre del trimestre 12.9 millones de clientes que transaccionan a través del celular y web, que representan el 55% de la base total.

Actividad crediticia

La cartera vigente de la institución bancaria muestra una recuperación al aumentar 1.4% con respecto al cierre del año 2020, impulsada por la recuperación de la actividad económica. En la comparativa anual, se registra una relación desfavorable en la cartera de crédito vigente al cerrar con un saldo de 1,229,328 mdp, destacando que durante el 1T20 se registraron eventos atípicos derivados principalmente del uso de líneas de crédito por parte de empresas y el impacto del tipo de cambio.

La cartera comercial del banco ya muestra señales de recuperación pues aunque aún no llega a los niveles observados en el 1T20, ya refleja un crecimiento sostenido de 17,000 millones de pesos con respecto al cierre del ejercicio anterior. Cabe destacar un aumento de 13.9% en los préstamos a entidades gubernamentales, como estrategia de las soluciones integrales del banco.

Los créditos a personas y familias aumentan marginalmente un 0.2% con respecto al primer trimestre de 2020. Se observa una clara recuperación en la originación de crédito principalmente de tarjeta de crédito al registrar una facturación 7% superior al año previo y en el caso de PyME que logra colocar créditos nuevos en un monto que crece 14% con respecto al 1T20.

Este último impulsado por el nuevo modelo de negocio PyME, así como la estrategia denominada Banca de Barrio con el objetivo de bancarizar y digitalizar al segmento. Cabe mencionar que el banco sigue observando una mejora secuencial con respecto al trimestre inmediato anterior en los créditos a las personas, principalmente en nómina e hipotecas que aumentan 2.1% y 1.7%, respectivamente comparado con el cierre del 2020. Esto es un reflejo de la recuperación observada en la actividad económica.

Calidad crediticia

La cartera vencida presentó tan solo un incremento marginal de 0.4 puntos porcentuales gracias al impacto en el flujo de pago de los clientes que se acogieron a los programas de apoyo que ofreció el banco desde el primer momento de la pandemia. La cartera vencida en la institución sigue bajo control en un nivel de 2.61%. Adicionalmente, y por lo que se refiere al índice de cobertura de la cartera vencida, se mantiene en niveles elevados al cerrar con un indicador de 137.7% reflejando la prudencia de la institución mientras se mantenga un contexto de contingencia como el actual

Captación

BBVA México continúa fomentando la inclusión financiera y el ahorro entre los clientes, y se refleja en un incremento anual de 72,197 mdp en la captación bancaria (vista + plazo total) para cerrar el 1T21 con un saldo de 1,358,934 mdp. Cabe destacar que el saldo de los fondos de inversión muestra un incremento de 34,062 millones de pesos con respecto al cierre del 1T20, un aumento del 7%, esto impulsado por la búsqueda de los clientes de productos de inversión que les proporcionen mejores rendimientos.

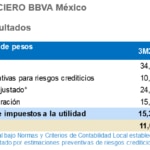

Resultados

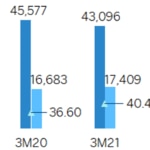

Durante el trimestre, BBVA México generó una utilidad neta de 11,087 mdp. En el comparativo anual se benefició de una disminución del 35.6% en las estimaciones preventivas para riesgos crediticios. El año pasado, en el primer trimestre de 2020 se crearon 6,544 mdp en reservas adicionales para hacer frente a un posible deterioro de la cartera de crédito derivado del escenario económico por la pandemia del COVID 19, lo que impactó negativamente la utilidad de dicho trimestre. Ajustando la utilidad neta del 1T20 considerando lo anterior, el resultado neto del 1T21 muestra una disminución del -16.7%. En el recuento, todavía no se logran recuperar los niveles previos a la pandemia, durante los primeros tres meses del 2019 la utilidad neta se ubicó en 14,282 mdp.

En cuanto a los ingresos, el margen financiero retrocede -4.6% con respecto al año anterior por un menor volumen de crédito y una reducción en la tasa de interés de referencia. Derivado de la creación de reservas adicionales para hacer frente a la actual crisis en el 1T20, el margen financiero ajustado por provisiones muestra un incremento de 20.4% con respecto al 2019, impulsado por la menor creación de estimaciones preventivas en el 1T21.

Las comisiones y tarifas aumentaron 2.9% en términos anuales, principalmente por un aumento en el nivel de transacciones con tarjetas de crédito y débito. Adicionalmente, se observó un aumento en las comisiones de fondos de inversión.

BBVA México continúa enfocado en mantener un adecuado control de gastos, lo cual se refleja en el crecimiento anual de 4.4%. Este crecimiento se explica por mayores cuotas pagadas al Instituto de Protección al Ahorro Bancario (IPAB) como resultado del incremento anual observado en la captación bancaria. Así, el índice de eficiencia (medido como gastos entre ingresos) se ubicó en 40.4% al cierre de marzo de 2021, mayor en 379 pb con respecto al año anterior impactado por un menor crecimiento de los ingresos.

El banco mantiene una sólida red de infraestructura física con 1,833 oficinas y 12,957 cajeros automáticos, además de una amplia gama de aplicaciones y servicios digitales para atender las necesidades actuales y futuras de los clientes.

Solvencia y liquidez

A finales de marzo de 2021, el índice de capital total se ubicó en 17.66% comparado con 15.09% en marzo de 2020, cubriendo holgadamente con el requerimiento mínimo regulatorio de 12.0% para la institución. En términos de liquidez, el Coeficiente de Cobertura de Liquidez (CCL), se sitúa en 203.12% comparado con 141.88% en marzo de 2020.

Impulso digital

BBVA México continúa invirtiendo constantemente en tecnología, ciberseguridad y desarrollo de servicios y productos que puedan ofrecerse por medio de canales digitales. La transformación digital de la banca es clave para el desarrollo del sector en el país y en estos momentos sin duda es un elemento fundamental que también ha sido clave para mantener el cuidado de la salud de los clientes.

A marzo de 2021 la institución financiera registra 12.9 millones de clientes digitales que representan el 55% de la base total, como resultado de una estrategia digital diferenciadora.

A través del uso de canales digitales, la institución brinda al cliente acceso seguro y fácil para procesar todas las transacciones financieras que requiera de forma electrónica. Prueba de ello es el incremento en el uso tanto para contratación de productos como para atención y servicio.

Durante los primeros tres meses del 2021 se han realizado más de 264 millones de transacciones financieras a través de canales digitales (web y móvil), equivalente a un incremento del 70% con respecto a los primeros tres meses del 2020. Cabe destacar que cerca del 51% del total de las operaciones financieras reportadas en el primer trimestre de 2021 fueron por medios digitales, comparado con 36% en 1T20, mientras que en ventanilla las operaciones han disminuido del 10% en el 1T20 para representar el 7% del total.

En el primer trimestre de 2021 se registraron 12.9 millones de clientes digitales, 26% más que en el mismo periodo de 2020. Destaca que el 66.9% de las ventas totales se realizaron a través algún canal digital, con respecto al 58.0% observado durante el 2019.

Banca responsable e impulso al financiamiento verde

La sostenibilidad es uno de los pilares estratégicos del Grupo BBVA, buscando ayudar a los clientes en su transición hacia un futuro sostenible, con foco en la reversión del cambio climático y en el desarrollo social inclusivo y sostenible. Por ello, BBVA México ha definido dos grandes líneas de acción apegadas a esta estrategia y a los estándares globales y locales para contribuir a la generación de productos y servicios verdes. Una de ellas es apoyar iniciativas en favor del medioambiente, y la segunda se refiere al crecimiento inclusivo a través de infraestructura, apoyo al emprendimiento e inclusión financiera que mejore el bienestar financiero de la población.

En el 1T21, BBVA México participó como intermediario colocador de BID Invest en la emisión de su primer Bono Social de Género en la Bolsa Institucional de Valores (BIVA), con el objeto de fomentar la igualdad de género. El monto de la emisión fue de 2,500 millones de pesos a un plazo de tres años. El organismo multilateral escogió a México como el primer mercado local en el cual emitir este bono temático, siendo el segundo de esta naturaleza en el mercado mexicano. Los recursos del bono serán utilizados para financiar proyectos en favor de las mujeres bajo el marco de deuda sostenible de BID Invest.

BBVA México ha participado como intermediario colocador en el 46% de las emisiones ESG ejecutadas en el mercado local. Con ello se posiciona como el banco líder en financiamiento bursátil en este segmento y continuará ofreciendo a sus clientes corporativos una oferta de servicios diferenciados y sostenibles apoyados en las fortalezas globales del Grupo, para acompañarlos en el desarrollo y crecimiento de sus empresas e instituciones.