‘Robo advisors’: ¿riesgo u oportunidad para el ‘fintech’?

La transformación digital del sistema financiero va llegando a todas las áreas. La gestión de las carteras de inversión están viendo cómo, poco a poco, las plataformas que utilizan algoritmos plantan cara a los asesores más tradicionales. ¿Son una oportunidad o un riesgo para el ecosistema?

¿Confiarías a un robot el dinero para tu jubilación, ahorrado con tanto esfuerzo? Esa es la pregunta que lanzaba el periódico The New York Times a un grupo de especialistas para debatir sobre los denominados robo advisors (robots asesores), las plataformas que utilizan algoritmos para gestionar las carteras de inversión de los clientes.

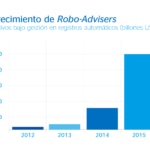

Los robo advisors proporcionan asesoramiento y son una alternativa a los expertos tradicionales. Y aunque de momento la gestión del sistema más tradicional no parece que vaya a desaparecer, las cifras que mueven las empresas que desarrollan plataformas automatizadas dan vértigo: startups como Betterment y Wealthfront o la empresa Schwab han amasado rápidamente 5.300 millones de dólares.

Para los clientes el proceso es simple: únicamente tienes que tener delante una pantalla de ordenador, iPad o móvil y rellenar un cuestionario para informar sobre tu tolerancia al riesgo, tus objetivos e inversión. Toda esa información se automatiza para pasar a gestionar el dinero del cliente.

En los modelos actuales de estas plataformas destacan, según Business Insider:

- La competencia en el precio. De cara al consumidor, la mayoría de los robo advisors no exigen capital mínimo y sus tasas son bajas.

Betterment, por ejemplo, no pide un mínimo de capital y su comisión es del 0,35%. En Charles Schwab Intelligent Portfolios es necesaria una inversión mínima de 5.000 dólares, pero no tiene comisiones. Unas condiciones que buscan competir con la inversión mínima media de los inversores tradicionales que alcanza los 144.000 dólares y tiene un 1% de rentabilidad media.

- Un mercado que se abre. Aunque los robo advisors se dirigen por ahora a las personas con mayor capital y a los clientes habituales de los asesores financieros tradicionales (personas con activos de inversión por valor de más de un millón de dólares), la estructura de precios de estas plataformas sugiere que buscan también atender a personas acomodadas (con activos de inversión entre 10.000 y un millón de dólares).

Es un segmento de la población que ha sido ignorado tradicionalmente por ser poco rentable, aunque la tecnología de los robo advisors permite abrir el mercado al reducir los costes tradicionales.

Debate sobre los beneficios y usos de los algoritmos

El diario estadounidense refleja las dudas de algunos especialistas que se preguntan si la información que recogen los robo advisors es suficiente. Por ejemplo, un robot no pregunta al cliente sobre el dinero que se guarda en otro sitio, lo que puede distorsionar la imagen que se obtiene de la situación financiera de un cliente. Otros sostienen que con la automatización las empresas tratan de zafarse de algunas de sus responsabilidades en los contratos con los clientes.

“No estoy muy seguro de que los inversores se vean atendidos adecuadamente en muchos casos al responder solo a unas preguntas”, sostiene William F. Galvin, secretario de la Commonwealth de Massachusetts, quien compara el asesoramiento con los servicios de coches sin conductor. “Se necesita un ser humano que les responda”, puntualiza.

Galvin insiste en que los robo advisors deben de ir más lejos y evaluar todos los activos antes de invertir el dinero de los clientes. De hecho, Wealthfront y Betterment, por ejemplo, ya tienen la tecnología que permite a los clientes conectar a sus servicios las cuentas que quieran, proporcionando a las empresas una vista más amplia de los activos de un cliente. Aunque, por ahora, no es un factor que utilicen en sus análisis de inversión.

Para otros expertos, la falta de información no es un problema, pues ya ocurre en las relaciones de los clientes con asesores tradicionales. “No es raro que los clientes, de forma expresa o secreta, no proporcionen información a sus asesores sobre otros activos”, señala Mercer E. Bullard, profesor en la Facultad de Derecho de la Universidad de Mississippi.

“Por ejemplo, una persona de 35 años de edad puede decir: ‘No voy a decirle qué otros activos tengo y quiero que invierta 100.000 dólares para mi jubilación’. Se puede hacer, aún sabiendo que si conociese la totalidad de sus activos la asignación podría ser diferente”.

En lo que sí coinciden los expertos, a favor y en contra de los robots, es que es necesaria una regulación clara, tanto para defender los intereses de los clientes como para delimitar las responsabilidades de las empresas.

Y es más, inciden en que hay que hacerlo antes de que el modelo se siga expandiendo. La consultora Aite Group prevé que los robo advisors recauden cerca de 285.000 millones de dólares en 2017, una pequeña porción todavía de los 20.00 millones de dólares de activos de inversores minoristas con que cuentan las principales firmas de corretaje y las sociedades de inversión registradas.

Como destaca el economista José Diego Alarcón, los robo advisors pueden asesorar a muchísimas más personas -no duermen- y democratizan el sistema financiero pues se llega a mucha más gente y con patrimonios diferentes a través de internet.

Y si el cliente no quiere decantarse por uno u otro modelo, existen fórmulas “híbridas”: asesores humanos que utilizan las carteras manejadas por ordenadores, entre las que destacan Personal Capital o Vanguard Personal Advisor Services.