BBVA capta 32 millones de nuevos clientes en cuatro años gracias a su plan de crecimiento rentable

32 millones es la cifra de nuevos clientes que BBVA ha logrado captar en los últimos cuatro años, con cifras a cierre de septiembre de 2022. Solo en los primeros nueve meses de este año 8,6 millones de clientes se unieron al banco y las previsiones apuntan a que a final de año se superarán los 11 millones, llegando a los 34 millones de nuevos clientes desde 2018. Los nuevos clientes impactan muy positivamente en el negocio de BBVA: son responsables de la contratación del 25% de los productos vendidos en lo que va de año en España, porcentaje que se dispara hasta el 40% en México.

Todas estas cifras representan récords para BBVA y responden a la apuesta estratégica del banco, que hace cuatro años puso su foco en la captación de nuevos clientes; cuando tradicionalmente el sector financiero se centraba más en apostar por la retención y el aumento de la rentabilidad de los que ya tenía.

En paralelo, la digitalización y la aparición de nuevos jugadores digitales (‘fintechs’ y grandes tecnológicas), con una estrategia centrada en captar usuarios como primer objetivo, ha consolidado la forma de acercarse al mercado de BBVA.

“Cada vez es más evidente que la palanca real de crecimiento es aumentar las bases de clientela. Desde que nos marcamos esta prioridad, la captación de clientes crece a doble dígito”, subrayó David Puente, responsable global de Client Solutions de BBVA, durante el 'Keynote 2022: BBVA, un motor de crecimiento rentable', encuentro con empleados donde se analizaron los logros alcanzados con las distintas iniciativas orientadas al crecimiento orgánico y rentable.

“En todas nuestras franquicias estamos creciendo, en resultados y volumen, más que nuestra competencia; y somos más rentables. Esta es una ventaja competitiva que además se está acelerando”, afirmó.

El cambio de foco de BBVA para llegar a nuevos mercados en los segmentos y productos donde hay un mayor crecimiento tiene un impacto directo en la rentabilidad del banco. De hecho, así lo reflejan los resultados del Grupo. En España, por ejemplo, el 71% de los nuevos clientes pasan en tan solo seis meses de contratar una cuenta corriente a contratar productos de ahorro o usar activamente los canales digitales o traer su nómina, convirtiéndose en ‘clientes objetivo’ por su nivel de activo, pasivos o de transaccionalidad con BBVA.

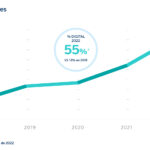

Los canales digitales son esenciales en el éxito de esta apuesta. Si en 2018 se captaba el 13% de los nuevos clientes por medios digitales, hoy es el 54%. Esto significa que la ‘app’ o la web se han convertido en importantes herramientas de venta, junto con los productos digitales.

El caso que mejor ejemplifica el éxito de esta propuesta es sin duda la oferta digital de tarjetas, con la que BBVA ha podido atraer a nuevos clientes, para después ofrecerles productos más complejos. “Las ventas de tarjetas de crédito se han duplicado en el último año (agosto 2021/2022), pero no solo eso, el 28% de las nuevas tarjetas contratadas en este periodo corresponden a nuevos clientes. Esta es una cifra extraordinaria que responde a nuevas formas de completar el ciclo de contratación online y la introducción de nuevos datos a la hora de evaluar el riesgo”, destacó Carlos Roldán, responsable de Open Market de BBVA.

Otra de las grandes áreas de crecimiento son las soluciones de pagos digitales para comercios, ya sea en la tienda física como en sus webs. “La pandemia ha acelerado el uso de los pagos digitales frente al efectivo en todas partes del mundo, lo que supone una oportunidad enorme de crecimiento en el negocio adquirente, a través de la venta de terminales punto de venta para los comercios”, señaló Guillermo Sánchez, responsable de Programa Global del Negocio Adquirente.

El préstamo ligado a la facturación registrada en los terminales punto de venta ha permitido captar un 30% más de clientes entre las pymes.

BBVA ha impulsado este segmento junto con Openpay, la empresa del Grupo BBVA especializada en soluciones de pago que ya está operando en México, Perú, Colombia y Argentina. En 2022, BBVA espera que el número de nuevos comercios que usan sus soluciones de pagos crezca hasta el 62%.

Dentro de su propuesta de soluciones de pagos para comercios, BBVA ha integrado productos financieros especialmente pensados para las pymes como el préstamo ligado a la facturación registrada en sus terminales punto de venta. Son préstamos preconcedidos, disponibles de manera 100% digital y que se devuelven de manera flexible de acuerdo con el volumen de ventas diario. De hecho, si el comercio no vende en un día determinado, no tiene que pagar la cuota asignada al préstamo. El producto, disponible en España, México y Colombia, ha permitido captar un 30% más de clientes entre este segmento de pequeños y medianos comercios.

El segmento de empresas, con las soluciones de BBVA Pivot para simplificar la tesorería de los negocios que operan en varios países, es otro de los motores de crecimiento rentable para BBVA. En el primer año de lanzamiento de esta nueva marca, que agrupa las soluciones de empresa en único punto, se ha casi duplicado el número de clientes. “Tenemos 1.500 empresas gestionando su tesorería con BBVA Pivot; quizás no suena un cifra enorme, pero el tipo de cliente de Pivot es un cliente de un gran margen y hace que movamos transacciones por valor superior a 614.000 millones de euros anualmente”, resaltó Clara García Benedito, responsable de Soluciones Globales para Empresas de BBVA.

De hecho, BBVA Pivot es otra de las áreas donde BBVA va a continuar su apuesta de crecimiento, con una fuerte expansión a nuevos países a través de alianzas y colaboraciones y nuevos productos.

La estrategia de crecimiento rentable es una prioridad para BBVA por lo que su objetivo de captar nuevos clientes seguirá marcando las distintas iniciativas del banco, ampliando su oferta en canales digitales y centrándose en los segmentos de pymes, empresas internacionales y banca privada y los productos de pagos y seguros.