El reto de la banca en América Latina: que sus clientes usen más los canales digitales

Los bancos de América Latina han venido adelantando importantes desarrollos en materia de banca digital y banca móvil pero existen algunas brechas en relación con el uso de estos servicios, dado que buena parte de la clientela aún recurre a canales tradicionales como las sucursales. BBVA ha tomado la delantera en la región con una oferta de productos y servicios para que sus clientes sean cada vez más digitales.

La colombiana Asociación Nacional de Instituciones Financieras, Anif, por solicitud de la Federación Latinoamericana de Bancos, Felaban, ha hecho una encuesta entre las diferentes entidades financieras de la región para indagar sobre a) las tendencias en materia de oferta y demanda en banca digital, b) las estrategias de las entidades financieras en transformación digital y c) las perspectivas y los retos frente al crecimiento de las 'fintech'.

Importantes desarrollos en oferta digital

En su estudio "Los Servicios Financieros Digitales en América Latina", Anif señala que entre los desarrollos de la oferta digital se destacan las transferencias bancarias, los pagos de servicios públicos y los giros. Además, un 53% de los bancos permite abrir cuentas de ahorro íntegramente por internet, una cifra modesta frente a mercados desarrollados como el español, que maneja un porcentaje de 80%. Asimismo, sólo un 39% dispone de elementos digitales para otros depósitos, como los Certificados de Depósito a Término (CDT) o los Certificados de Depósito de Ahorro a Término (CDAT)

Sin embargo, cuando se trata de productos y servicios electrónicos para permitir transferencias en el mercado de capitales la oferta es baja, pues solo un 12% de las entidades bancarias permite la compra y/o venta de acciones por medios digitales y un 18% permite acceder a fondos de inversión a través de estos canales.

"Como era de esperarse, los usuarios digitales están concentrados en la población relativamente joven (edades entre 25-45 años), lo cual da alguna esperanza de mayor profundización digital en la medida en que dichos usuarios aumenten su participación en la totalidad de la población y expandan su riqueza-ingresos", señala el documento de Anif.

Fuente: Anif y Felaban

Otro de los temas que destaca el informe es el hecho de que el 48% de los bancos de América Latina destina entre un 10% y 20% de su presupuesto a inversiones en tecnología e innovación. Incluso hay un 17% que invierte más del 20% y solo un 5% de la muestra lo hace por debajo del 5% de su presupuesto en innovación.

Una cuestión de costumbre

Por el lado de la demanda también existen obstáculos, lo que se evidencia con el hecho de que buena parte de la clientela bancaria se sigue inclinando por canales tradicionales como las oficinas físicas, así como los cajeros automáticos.

No obstante, existe un alto uso de internet para realizar operaciones bancarias, según lo reporta el 42% de las entidades, aunque solo un 25% de ellas registra un uso intensivo de la banca móvil. Además, el uso intensivo de los canales digitales por parte de la mayoría de los clientes solo se da en el 12% de los bancos de la región. Hay una porción importante (23% de la muestra) que percibe usos medios de canales digitales por parte del 40%-60% de sus clientes pero también hay un 28% de la muestra algo rezagada con usos digitales inferiores al 20% de su clientela.

Y aquí también, como era de esperarse, los clientes digitales se concentran en edades relativamente jóvenes de rangos de 25-35 años (55% de la muestra) y 35-45 años (31% de la muestra).

Fuente: Anif y Felaban

La mayor penetración y uso de servicios digitales se da en los estratos medios (67% de los clientes de este estrato los usa), mientras que el 24% de los clientes de estratos altos y solo el 10% de estratos bajos hace uso de los canales digitales. Esto, según la Anif, resalta la necesidad de innovar en productos que incentiven la inclusión financiera de las personas con menores recursos, lo que va en línea con los propósitos de las empresas 'fintech', 'startups' y bancos de dirigir sus esfuerzos hacia los clientes en la base de la pirámide.

Las 'fintech' revolucionan el negocio bancario

Las 'fintech' siguen generando una verdadera revolución en el negocio bancario. De ahí que, según la encuesta de Anif, un 39% de los bancos considera a las ‘fintech’ como un riesgo para su organización, especialmente en temas relacionados con la seguridad de la información. Pero también, y en menor escala, está el riesgo por la pérdida de clientes y una caída de los márgenes de intermediación.

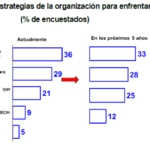

Estos riesgos han llevado a las entidades financieras a desarrollar estrategias como la de establecer alianzas con empresas 'fintech', según lo ha indicado el 36% de la muestra. Entre tanto, un 29% ha fortalecido sus áreas de innovación, un 21% ha contratado servicios digitales de ‘outsourcing’ con las 'fintech' y un 9% ha adquirido estas compañías.

Fuente: Anif y Felaban

De igual forma, los bancos de la región dan prioridad a los aspectos tecnológicos de las 'fintech' relacionados con canales digitales, ciberseguridad, el análisis de datos mediante 'big data' y cultura digital de la organización.

En cuanto a los desafíos en el desarrollo de la banca digital se plantea la necesidad de realizar modificaciones al marco regulatorio, abordar el tema de la ciberseguridad y superar la resistencia cultural al interior de los propios bancos.

Los bancos de América Latina proyectan que durante los próximos cinco años tendrán que repartirse con las 'startups' nuevos nichos de mercado, aunque varias de ellas consideran que sus actuales estrategias de innovación serán suficientes para mantener su liderazgo financiero.

BBVA, hacia clientes más digitales

BBVA viene haciendo importantes esfuerzos en materia de transformación digital y se ha enfocado en ofrecer la mejor experiencia al cliente, con nuevos productos y servicios con alto componente tecnológico que les hace la vida más fácil. De hecho, gracias a la digitalización se ha podido avanzar desde una banca de productos a una banca que se adelanta a las necesidades de los usuarios y les asesora en sus decisiones financieras más importantes.

Esto ha derivado en que los clientes hagan cada vez un mayor uso de las herramientas digitales que el banco ha puesto a su disposición y que se enmarcan dentro de su propósito de poner al alcance de todos las oportunidades de esta nueva era.

En América Latina, BBVA está llevando la misma experiencia de usuario con servicios digitales de primera línea en los siete países en los que está presente. Un ejemplo de este enfoque global es GloMo ('Global Mobile'), la primera plataforma de desarrollo de banca móvil que ya opera en España, México, Estados Unidos y Uruguay, y próximamente hará su aterrizaje en Perú. Se trata de una solución que unifica diseño y funcionalidades y que permitirá unificar la experiencia de cliente en todos los países.

Unido al ecosistema ‘fintech’

BBVA también ha aplicado diferentes estrategias en relación con el ecosistema "fintech". Por una parte, viene promoviendo el desarrollo de ‘startups fintech’ a través de iniciativas como Open Talent, que ya lleva diez años impulsando este ecosistema al identificar y apoyar el desarrollo de las mejores soluciones de tecnología financiera.

Por otro lado, BBVA ha invertido en varias empresas 'fintech'. Cuenta con una participación en el neobanco británico Atom Bank y también en la 'startup' alemana solarisBank. Asimismo, invirtió en el neobanco brasileño Neon y en Trussle, la plataforma británica de hipotecas 'online'. Más recientemente invirtió en Grabango, una ‘startup’ de tecnología de pagos invisibles en EE. UU.

De igual forma, BBVA adquirió Madiva, una ‘startup’ que ha participado en el desarrollo de la herramienta BBVA Valora, que utilizando el ‘big data’, ofrece información sobre el valor de las viviendas y sobre la oferta de inmuebles por zonas. También la startup mexicana Openpay, empresa que ofrece una amplia gama de soluciones de pagos y funcionalidades online avanzadas para comercios.

Todas estas ‘startups’ y empresas ‘fintech’ con las que viene trabajando BBVA, ya están integradas en el adn del Grupo y con ellas está desarrollando nuevos productos y servicios que marcan la innovación en el negocio bancario.