Resultados: BBVA registró un beneficio de €7.622 millones de enero a septiembre (+28%), impulsado por México y España

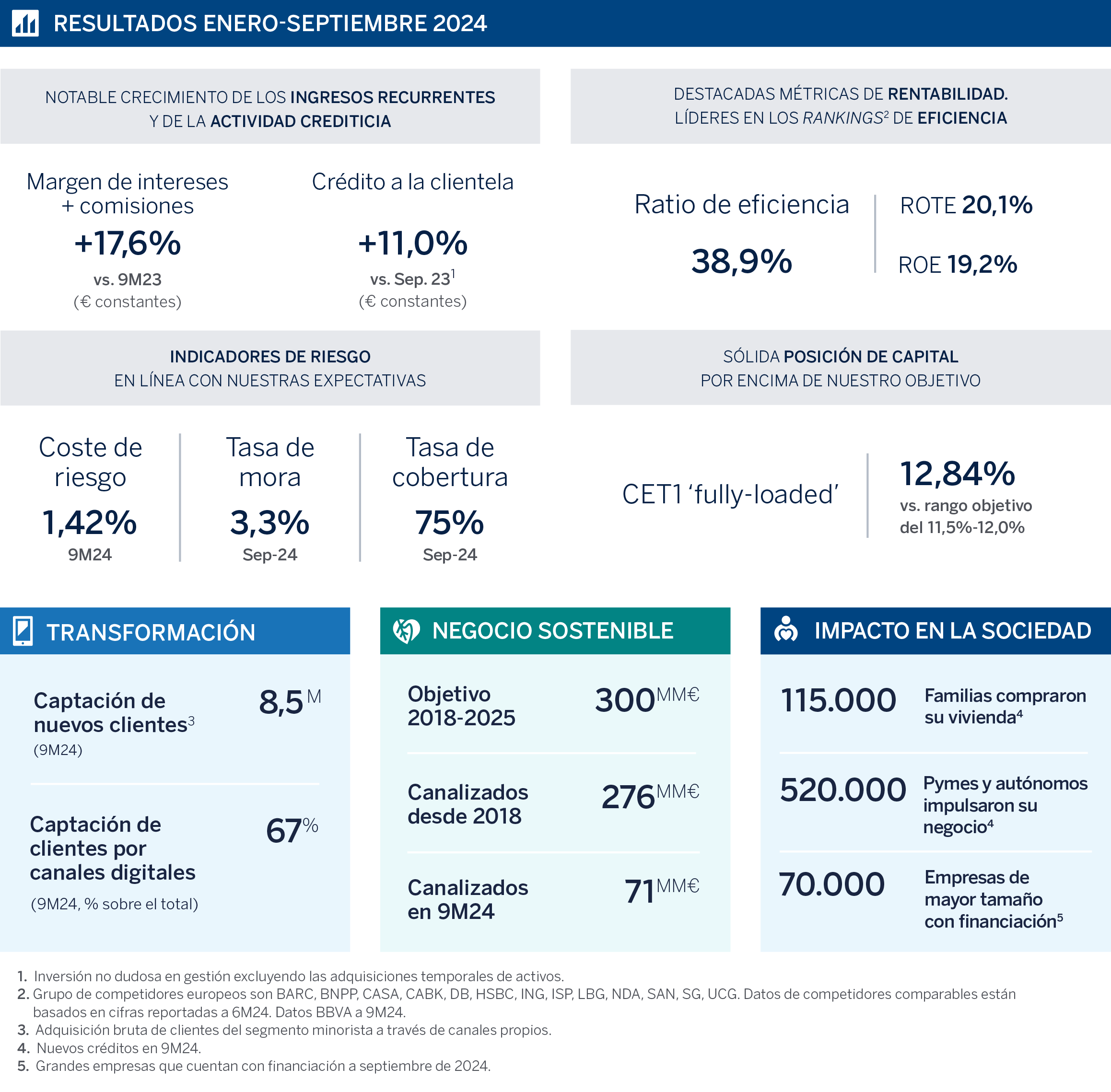

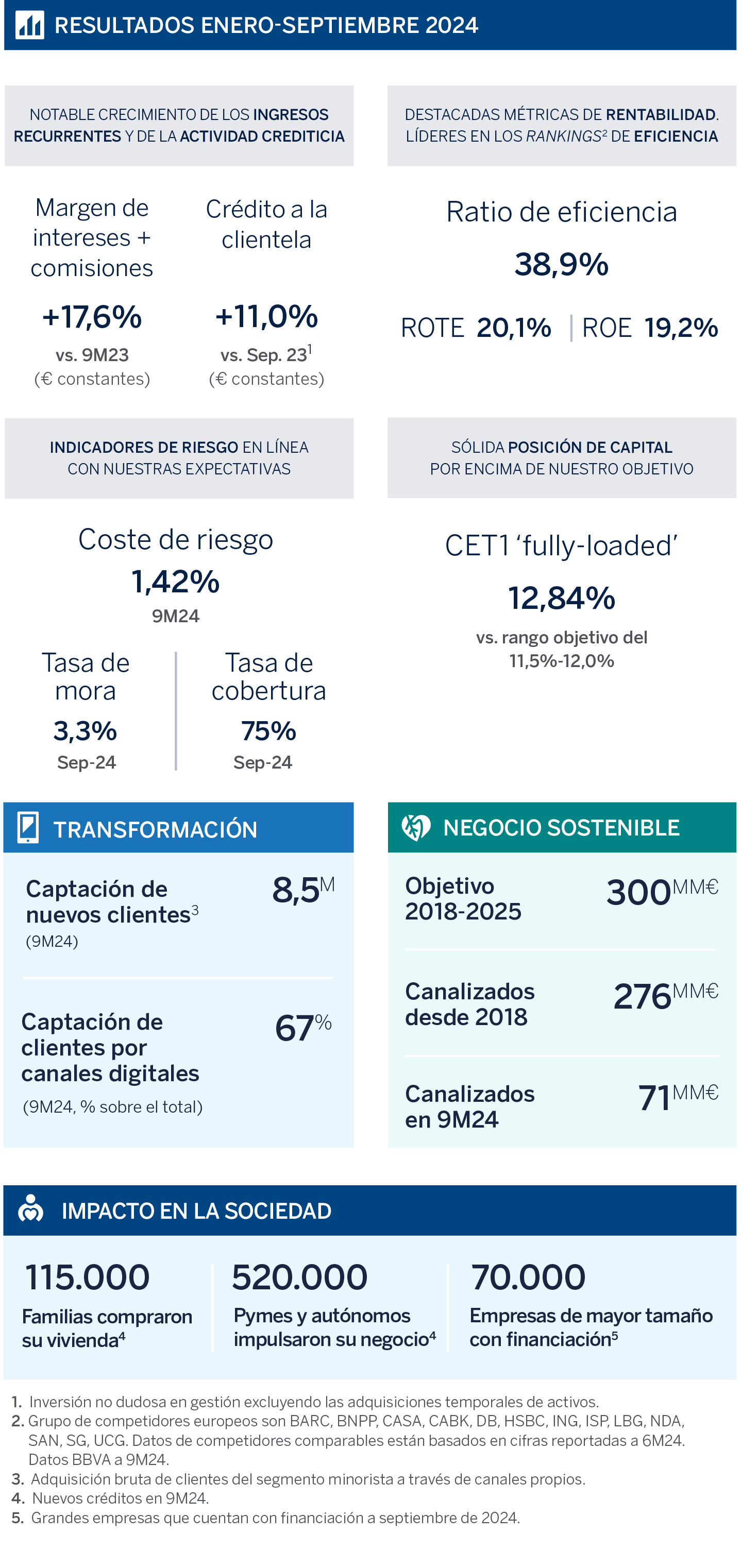

El Grupo BBVA generó un resultado récord de 7.622 millones de euros de enero a septiembre de 2024, un 28% más interanual (+44% a tipos de cambio constantes). De esta cifra, 2.627 millones de euros corresponden al tercer trimestre (+26%). El beneficio por acción creció incluso más, un 32% interanual, hasta 0,44 euros, por las recompras de acciones del último año. El crecimiento del crédito (+11% en euros constantes) impulsó estos resultados. La rentabilidad (ROTE) alcanzó el 20,1%, con una sólida posición de capital (ratio CET1 ‘fully loaded’ del 12,84%). Además, el ratio de eficiencia mejoró hasta el 38,9%, una cifra histórica. BBVA sigue generando valor para sus accionistas: el valor tangible más dividendos por acción creció un 16% interanual.

Kit de prensa

- Informe enero-septiembre 2024 (PDF)

- 3T24 Presentación de prensa (PDF)

- 3T24 Presentación Analistas (PDF)

- Descargar vídeo del consejero delegado - TV (WeTransfer)

- Descargar vídeo del consejero delegado - Webs (WeTransfer)

- Descargar vídeo con imágenes de recurso (WeTransfer)

- Vídeo del consejero delegado de BBVA (YouTube)

- Descargar audio del consejero delegado BBVA (WeTransfer)

- Transcripción declaraciones de Onur Genç (PDF)

- Onur Genç, consejero delegado de BBVA (JPG)

- Ciudad BBVA (JPG)

“En los nueve primeros meses de 2024 hemos obtenido unos resultados excelentes, impulsados por el dinamismo de la actividad en dos de los mercados clave del Grupo: México y España. Continuamos a la cabeza de los quince bancos más grandes de Europa, con un ratio de eficiencia récord de 39% y una rentabilidad también récord que supera el 20% en ROTE. Miramos al futuro con optimismo. Esperamos aumentar el crecimiento en crédito rentable y ganar escala para seguir acompañando a familias y empresas”, ha señalado Onur Genç, consejero delegado de BBVA.

La fortaleza de los resultados de BBVA en los nueves primeros meses de 2024 se explica por el crecimiento de los ingresos recurrentes (margen de intereses y comisiones), muy apoyados en el dinamismo del crédito (+11% en tasa interanual). Destaca particularmente el crecimiento en México (+12,3% en euros constantes) y España (+1,5%), con especial foco en los segmentos de crédito al consumo, tarjetas y pymes, que crecen a tasas superiores al promedio de la cartera en ambas áreas de negocio. De enero a septiembre, BBVA ha facilitado 520.000 nuevos créditos a pymes y autónomos para impulsar sus negocios y más de 115.000 familias han accedido a una vivienda gracias a la financiación del banco. Asimismo, 70.000 grandes empresas cuentan con financiación de BBVA para invertir en su crecimiento. Además, el Grupo ha destinado 16.000 millones de euros a financiar proyectos de crecimiento inclusivo, como la construcción de hospitales o viviendas sociales.

Salvo que se indique lo contrario, y para una mejor comprensión de la cuenta de resultados, las variaciones expuestas a continuación se expresan a tipos de cambio constantes, es decir, sin tener en cuenta la variación de las divisas.

En la parte alta de la cuenta de resultados, el margen de intereses alcanzó la cifra de 18.861 millones de euros en los nueve primeros meses del año, un 14% más interanual, gracias al mencionado dinamismo de la actividad. Esta línea crece de forma transversal en todas las áreas de negocio con la excepción de Turquía, que no obstante destacó notablemente en su aportación a la línea de comisiones netas. Estas últimas crecieron un 32% a nivel Grupo, hasta 5.754 millones de euros, impulsadas por los segmentos de medios de pago y gestión de activos. La suma de margen de intereses y comisiones netas, que constituyen los ingresos recurrentes del negocio bancario, alcanzó la cifra de 24.614 millones de euros, un 18% más con respecto al mismo periodo de 2023.

También en el capítulo de ingresos, el resultado de operaciones financieras (ROF) registró un crecimiento interanual del 146% en la cuenta acumulada hasta septiembre, hasta 2.930 millones de euros, impulsado por la aportación de la unidad de Mercados Globales y el resultado positivo de las coberturas de divisas, especialmente del peso mexicano.

En la línea de otros ingresos y cargas de explotación (-46 millones de euros en los nueve primeros meses, frente a -173 millones en el mismo periodo del año anterior), la buena marcha del negocio de seguros, el fin de las aportaciones al Fondo Único de Resolución (FUR) y un menor impacto por hiperinflación en Turquía compensaron el mayor ajuste por este motivo en Argentina, así como el impuesto extraordinario a la banca (-285 millones de euros, contabilizados en el primer trimestre).

Derivado de todo lo anterior, el margen bruto registró una subida interanual acumulada del 29%, hasta 26.161 millones de euros.

Las mandíbulas se mantuvieron positivas, con los gastos de explotación creciendo un 17% en tasa interanual, hasta 10.189 millones de euros. Este crecimiento de los gastos fue muy inferior a la inflación media en los países donde el Grupo tiene presencia (21%¹), lo que, unido al impulso de margen bruto, propició una mejora de 429 puntos básicos en el ratio de eficiencia en el último año, que se situó en el 38,9%, su mejor marca hasta la fecha.

El margen neto, es decir, los ingresos menos los gastos, registró un alza interanual del 39%, y acumuló 15.972 millones de euros de enero a septiembre.

El deterioro de activos financieros se situó a cierre de septiembre un 37% por encima del mismo periodo del año anterior, debido al mayor foco en el crecimiento de los productos minoristas -los de mayor rentabilidad en los últimos ejercicios-, así como al momento del ciclo económico en el que están algunas áreas geográficas. Los indicadores de riesgo se mantuvieron, no obstante, estables con respecto a junio y en línea con las expectativas: el coste de riesgo acumulado a septiembre se situó en el 1,42%, mientras que la tasa de mora y la de cobertura cerraron en el 3,3% y el 75%, respectivamente.

¹Inflación media de los últimos 12 meses ponderada por gastos de explotación y excluyendo Venezuela

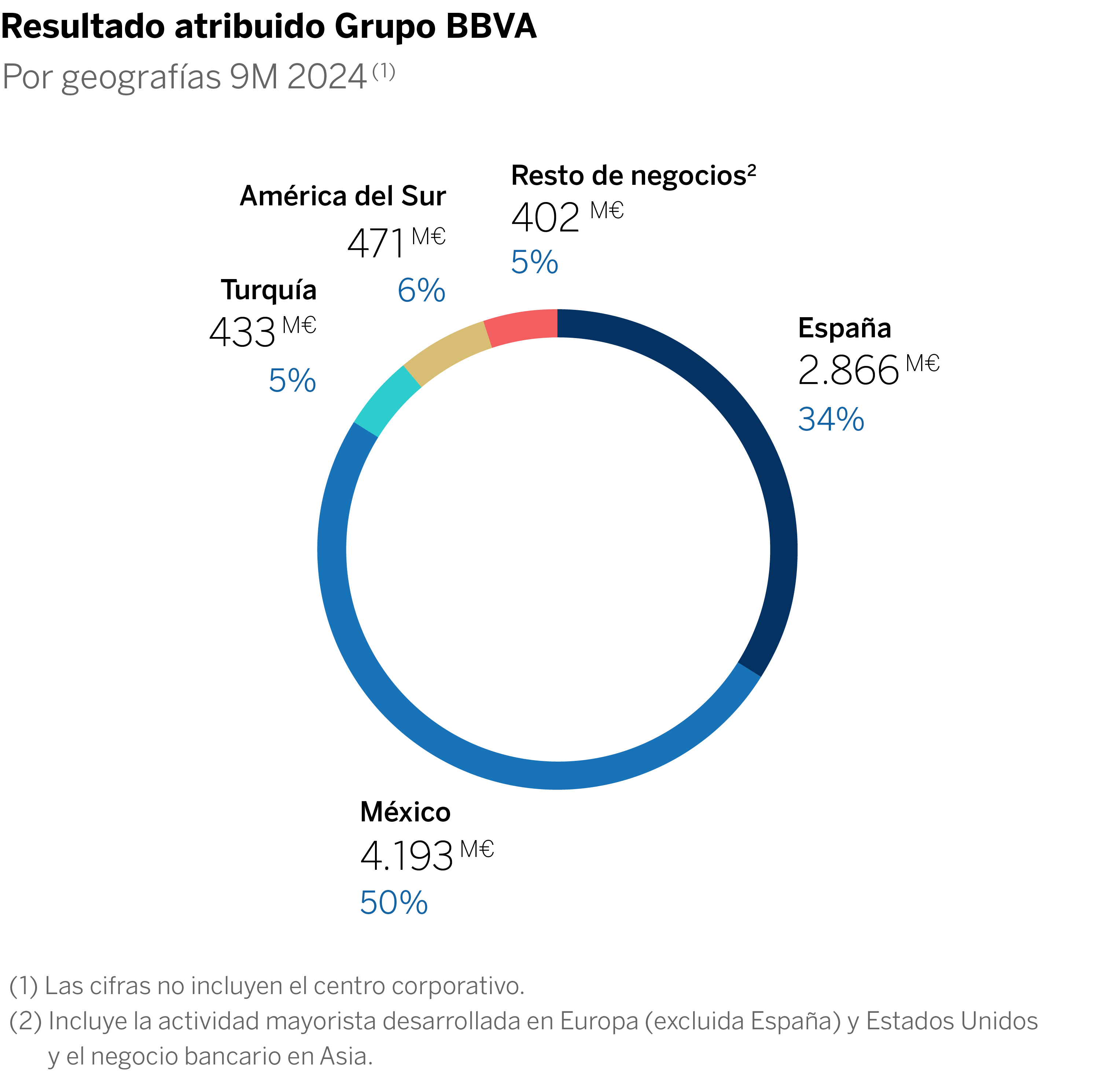

BBVA registró un beneficio atribuido récord de 7.622 millones de euros de enero a septiembre, un 44% más interanual (+28% en euros corrientes).

Este resultado ha permitido a BBVA elevar su rentabilidad hasta cotas históricas: el ROE alcanzó el 19,2% y el ROTE, el 20,1%, muy por encima de la media del grupo de bancos comparables tanto en España² como en Europa³ (14,5% y 13,7% a cierre de junio, respectivamente).

Todo ello se ha conseguido manteniendo una sólida posición de capital: el ratio CET1 ‘fully loaded’ creció nueve puntos básicos en el trimestre y se situó en el 12,84% a cierre de septiembre, muy por encima del rango objetivo del Grupo (11,5%-12%).

Además, destaca la sólida generación de valor para los accionistas. El patrimonio neto tangible más dividendos por acción se situó en 9,47 euros a cierre de septiembre, un 16% más que un año antes.

La entidad mantiene una atractiva política de remuneración al accionista, que supone repartir entre el 40% y el 50% del beneficio del año, combinando dividendos en efectivo con recompras de acciones, y está firmemente comprometida con la distribución de cualquier exceso de capital por encima del 12%⁴ (banda superior del rango objetivo). De hecho, el 10 de octubre, BBVA pagó a sus accionistas un dividendo en efectivo a cuenta de los resultados de 2024, el mayor de su historia, de 0,29 euros brutos por acción (+81% con respecto al del año anterior). Esto supuso el desembolso de cerca de 1.700 millones de euros en efectivo.

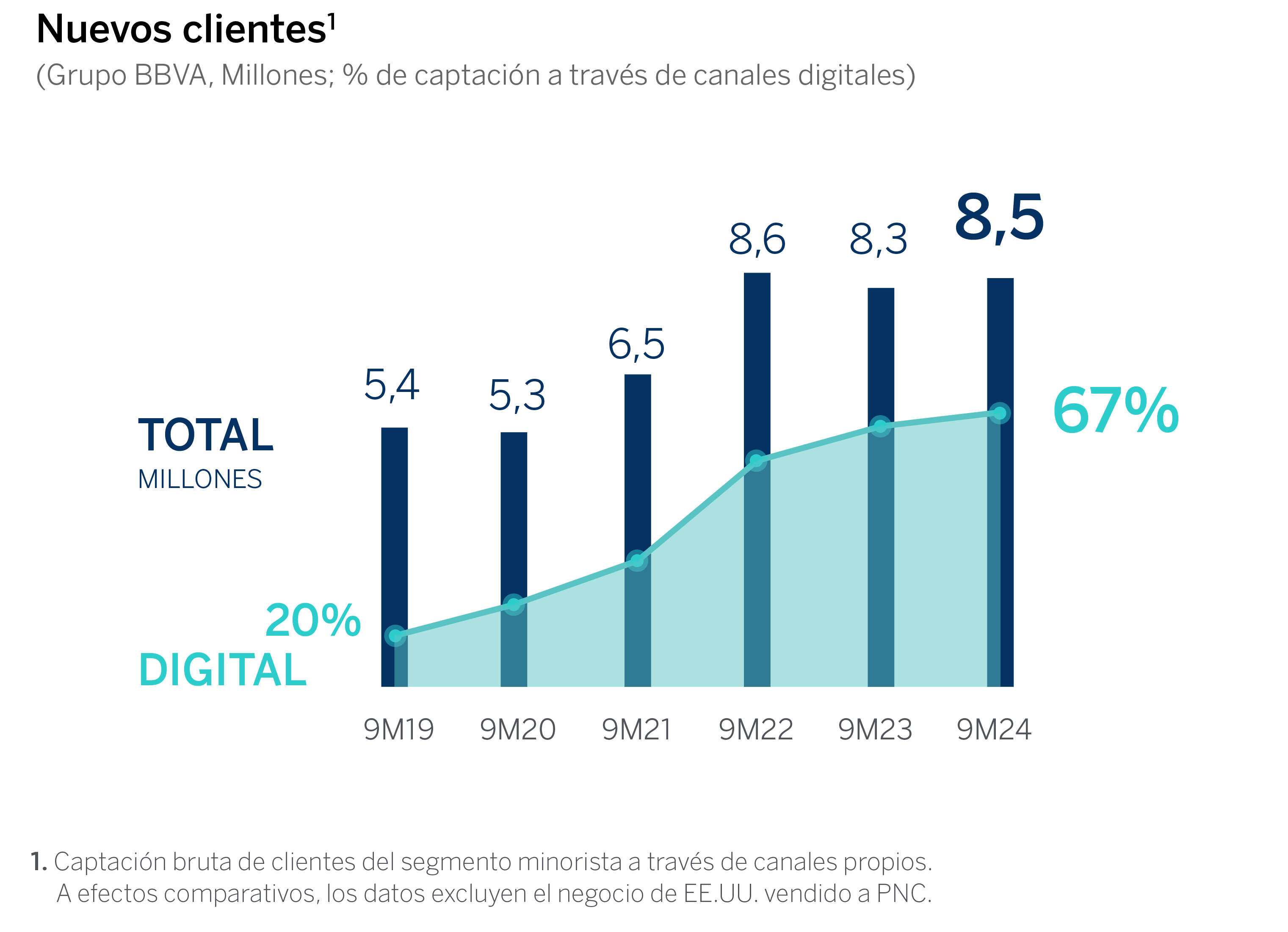

8,5 millones de nuevos clientes

La estrategia de BBVA -basada en la innovación, la digitalización y la sostenibilidad- sigue dando frutos. En los nueves primeros meses, captó 8,5 millones de nuevos clientes, el 67% de ellos a través de canales digitales.

²Grupo de comparables en España: Bankinter, Caixabank, Sabadell, Santander y Unicaja.

³Grupo de comparables en Europa: Barclays, BNP Paribas, Caixabank, Crédit Agricole, Deutsche Bank, HSBC, ING, Intesa Sanpaolo, Lloyds Bank, Nordea, Santander, Société Générale y Unicredit.

⁴Sobre la base de un ratio CET1 Basilea IV pro-forma, 'fully loaded', sujeto a las aprobaciones regulatorias.

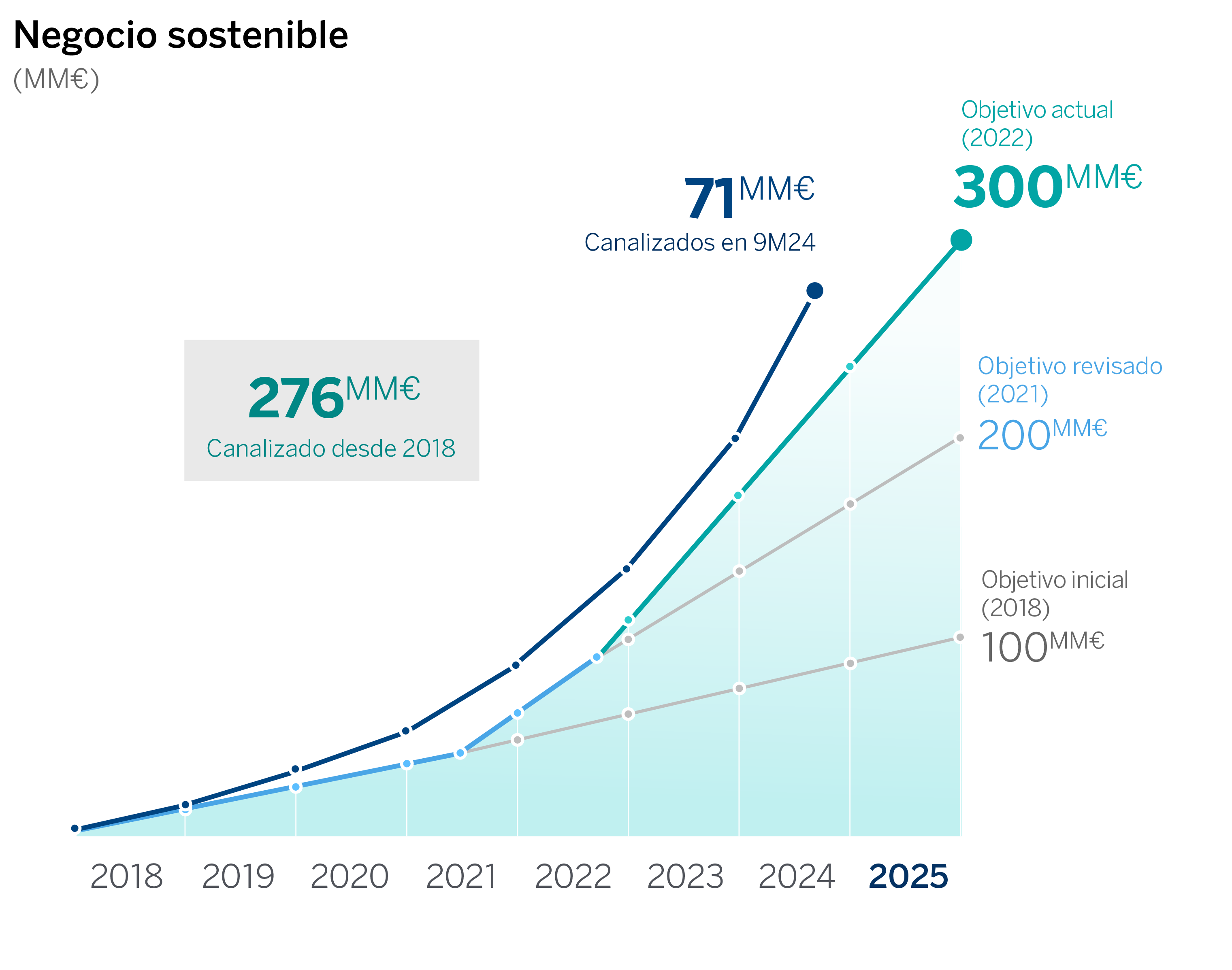

Asimismo, BBVA canalizó alrededor de 71.000 millones de euros en negocio sostenible de enero a septiembre, por lo que acumula aproximadamente 276.000 millones de euros desde 2018, muy cerca ya del objetivo de 300.000 millones fijado para 2025.

Áreas de negocio

En España, la cartera crediticia creció un 1,5% interanual, gracias al impulso de la nueva producción en todas las carteras. Mostraron especial dinamismo los segmentos de consumo y tarjetas y empresas de mediano tamaño (ambos con crecimientos interanuales en el entorno del 5%). Por su parte, los recursos de clientes se incrementaron un 6%, con alzas destacadas en los depósitos a plazo (+17%) y fondos de inversión y de pensiones (+14%). Los resultados del área en los nueve primeros meses del año fueron muy positivos, gracias al impulso del margen de intereses (+19% interanual) y las comisiones netas (+7%). La contención de los gastos de explotación (que solo crecieron al +5% interanual), unida al crecimiento de los ingresos recurrentes, permitieron una mejora de 545 puntos básicos en el ratio de eficiencia en los últimos doce meses -hasta situarse por debajo del 35%- y empujaron el margen neto un 33%. El resultado atribuido de enero a septiembre fue de 2.866 millones de euros, un 38% más que en el mismo periodo del año anterior. En el tercer trimestre, el área registró nuevamente un beneficio récord y superior a 1.000 millones de euros (1.076 millones, +23% interanual). En cuanto a los indicadores de riesgo, en el trimestre, tanto el ratio de mora como el coste de riesgo acumulado se mantuvieron estables en el 3,92% y el 0,38% respectivamente, mientras que la tasa de cobertura se incrementó hasta el 56% (+2 puntos porcentuales con respecto al 30 de junio).

En México, continuó el fuerte impulso de la actividad crediticia (+12% interanual), con mayor dinamismo del segmento minorista (consumo, tarjetas y pymes). Los recursos de clientes crecieron un 15% impulsados, principalmente, por los depósitos a la vista y los fondos de inversión⁵. El crecimiento de todas las líneas de ingresos y, en particular, de los más recurrentes, con incrementos interanuales del 7% del margen de intereses y del 13,5% de las comisiones netas, llevaron a un alza del margen bruto del 11% interanual. Esto logró compensar el crecimiento del 9% en los gastos de explotación -derivado del incremento de plantilla y el mayor gasto en tecnología-, y mantener así las mandíbulas positivas. La eficiencia continuó mejorando hasta situarse ligeramente por debajo del 30%. El fuerte impulso del negocio en los segmentos más rentables y la actualización de las perspectivas macroeconómicas llevaron a un aumento de los saneamientos crediticios (+29% interanual). Sin embargo, el resultado atribuido de enero a septiembre alcanzó la cifra récord de 4.193 millones de euros (+6% interanual). En el tercer trimestre, el coste de riesgo acumulado subió al 3,43%, la tasa de mora hasta el 2,72% y la de cobertura mejoró ligeramente hasta situarse en el 121%.

En Turquía, la inversión crediticia en liras creció un 47% en tasa interanual, muy en línea con la evolución de los recursos en moneda local (+44%) y la inflación. Por su parte, los préstamos denominados en moneda extranjera se incrementaron un 17% con respecto a hace un año, favorecidos por el aumento de la actividad con clientes focalizados en el comercio exterior⁵. Turquía generó un resultado atribuido de 433 millones de euros durante los primeros nueve meses, que compara favorablemente con el resultado del mismo periodo del año anterior (+18,5% en euros corrientes). Destaca el crecimiento de las comisiones netas -principalmente por medios de pago, intermediación, avales y gestión de activos- y un menor ajuste por hiperinflación respecto al mismo periodo del año anterior, gracias a la moderación de los precios. El coste de riesgo acumulado continuó con su senda de normalización, en línea con lo esperado, y se situó en el 1,12% a cierre de septiembre (desde el 0,84% de cierre de junio). Por su parte, la tasa de cobertura se ubicó en el 87% y la de mora, en el 3,62%.

En América del Sur, destaca el buen comportamiento de la actividad crediticia (+14% interanual) y de la captación de recursos de la clientela (+26%). Todo ello impulsó la evolución de los ingresos. Sin embargo, en el actual ciclo económico de la región, los saneamientos se incrementaron y el ajuste por hiperinflación en Argentina fue mayor. Con todo, el área generó un resultado atribuido de 471 millones de euros hasta septiembre, un 3,4% menos que un año antes (en euros corrientes). En cuanto a los indicadores de riesgo, la tasa de mora permaneció prácticamente estable con respecto a junio en el 5,0%, mientras que la de cobertura se situó en el 80% y el coste de riesgo acumulado, en el 2,87%.

⁵Datos de actividad y recursos conforme a normativa contable local.

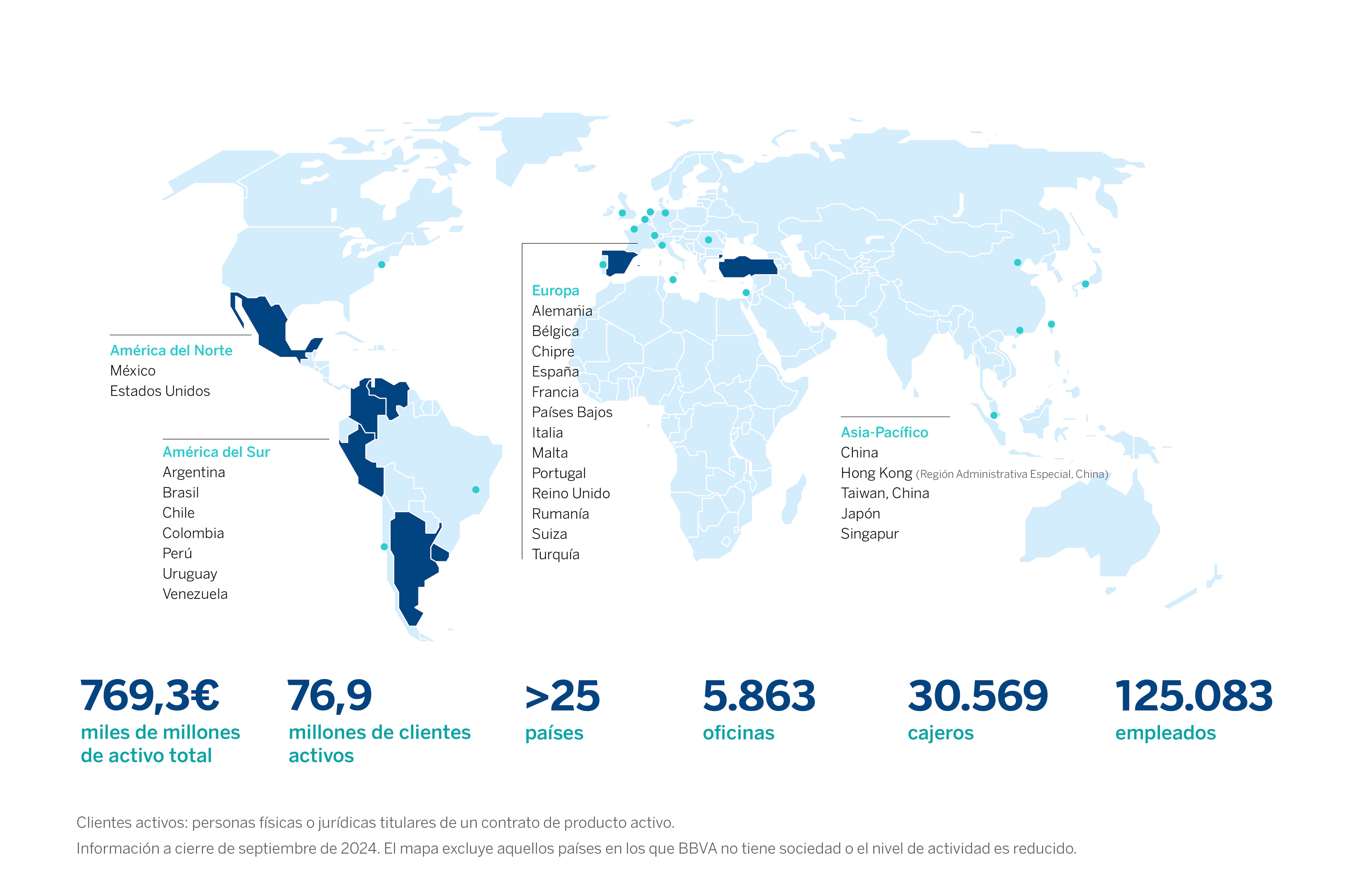

BBVA es un grupo financiero global fundado en 1857. La entidad está presente en más de 25 países, tiene una posición de liderazgo en el mercado español, es la mayor institución financiera de México y cuenta con franquicias líderes en América del Sur y Turquía. BBVA contribuye a través de su actividad al progreso y bienestar de todos sus grupos de interés: accionistas, clientes, empleados, proveedores y la sociedad en general. En este sentido, BBVA apoya a las familias, los emprendedores y las empresas en sus planes de futuro, y les ayuda a aprovechar las oportunidades que proporcionan la innovación y la sostenibilidad. Asimismo, BBVA ofrece a sus clientes una propuesta de valor diferencial, apalancada en la tecnología y en los datos, ayudándoles a mejorar su salud financiera con una información personalizada en la toma de decisiones financieras.