Resultados: BBVA gana €3.878 millones en el primer semestre de 2023 (+31%) y anuncia su intención de recomprar acciones por €1.000 millones

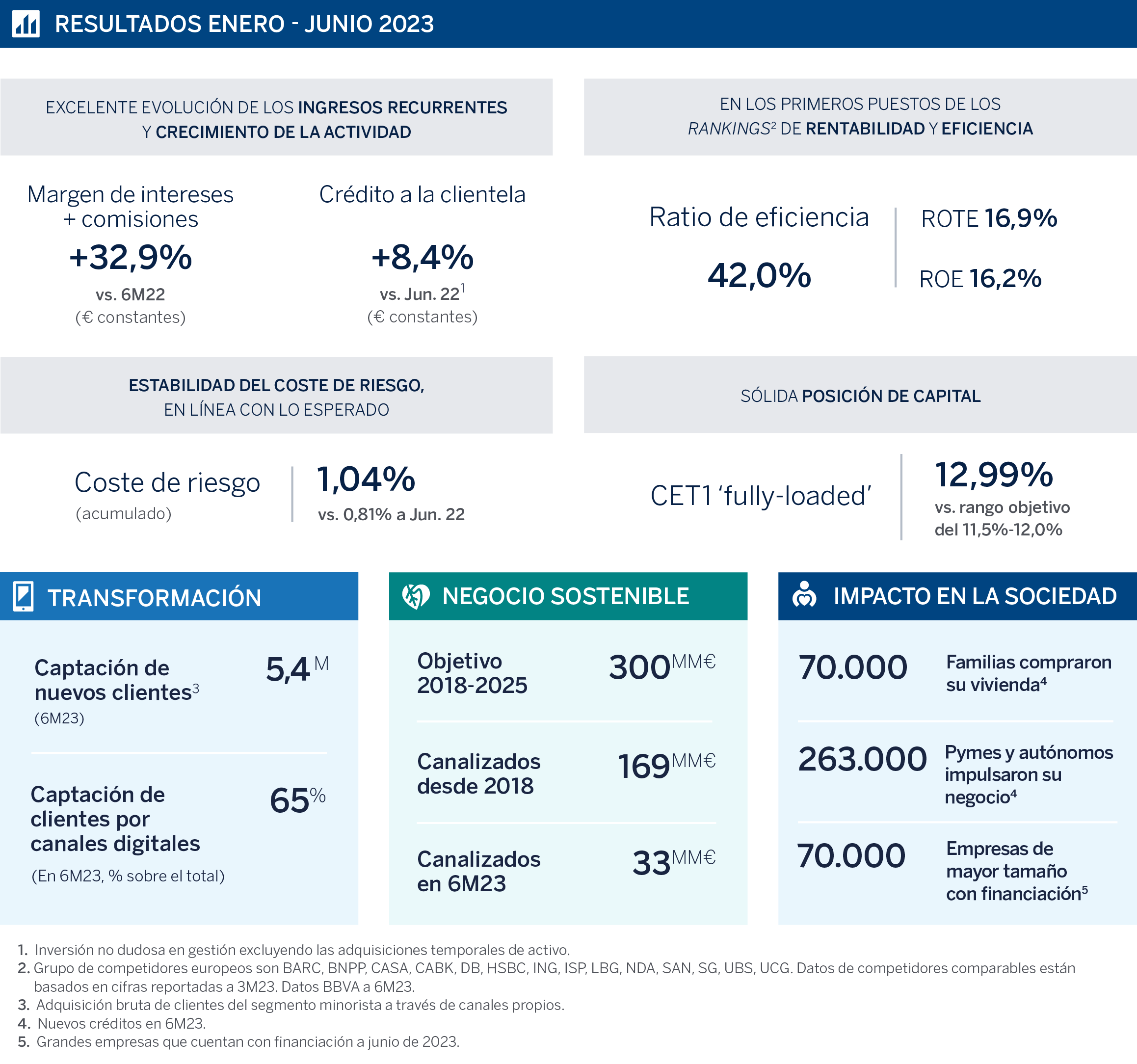

BBVA ganó 3.878 millones de euros en el primer semestre de 2023, un 31,1% más interanual (+45,2% a tipos de cambio constantes). El crecimiento del beneficio por acción fue incluso superior (un 41,1%) gracias a los programas de recompra de acciones realizados. En el segundo trimestre, el beneficio atribuido superó la cota de los 2.000 millones de euros por la positiva evolución de los ingresos recurrentes en un contexto de mayor actividad. Todo ello, manteniendo una sólida posición de capital, con un ratio CET1 ‘fully loaded’ del 12,99% a junio, que permitirá a BBVA realizar una nueva recompra extraordinaria de acciones por importe de 1.000 millones de euros una vez se obtengan las autorizaciones regulatorias correspondientes¹.

Kit de prensa

- Informe Trimestral 2T23 (PDF)

- Descargar vídeo del consejero delegado - TV (WeTransfer)

- Presentación Analistas 2T23 (PDF)

- Descargar vídeo del consejero delegado - Webs (WeTransfer)

- Presentación Prensa 2T23 (PDF)

- Descargar vídeo del consejero delegado - Webs (YouTube)

- Descargar audio del consejero delegado BBVA (WeTransfer)

- Transcripción declaraciones Onur Genç (PDF)

- Onur Genç, consejero delegado de BBVA, (JPG)

- Ciudad BBVA, Madrid (JPG)

“En BBVA hemos cerrado la primera mitad de 2023 con unos resultados muy sólidos. Asimismo, hemos logrado grandes avances en captación de clientes y negocio sostenible, con cifras récord en el semestre. Los buenos resultados y la ejecución de nuestra estrategia nos permiten tener un impacto positivo en todos nuestros grupos de interés: clientes, accionistas, empleados y la sociedad en su conjunto; y encarar el futuro con un gran optimismo”, señaló el consejero delegado de BBVA, Onur Genç.

En línea con su compromiso con el crecimiento rentable y la atractiva remuneración al accionista, BBVA ha solicitado al Banco Central Europeo la autorización para llevar a cabo un nuevo programa de recompra de acciones por importe de 1.000 millones de euros. Esta recompra tiene la consideración de remuneración extraordinaria y se suma a la política de dividendos ordinaria. Entre 2021 y 2022, BBVA repartió a sus accionistas otros 8.200 millones de euros entre dividendos y recompras de acciones.

En el primer semestre de 2023, el dinamismo de la actividad impulsó los resultados de BBVA y permitió acrecentar el impacto positivo del negocio bancario en la sociedad. La cartera de préstamos se incrementó un 8,4% con respecto a junio de 2022 (en euros constantes). BBVA movilizó alrededor de 7.400 millones de euros en financiación para promover el crecimiento inclusivo; concedió hipotecas a 70.000 familias para comprar su vivienda y financió a más de 263.000 pymes y autónomos. Asimismo, a cierre de junio, 70.000 grandes empresas cuentan con financiación de BBVA para invertir en su crecimiento.

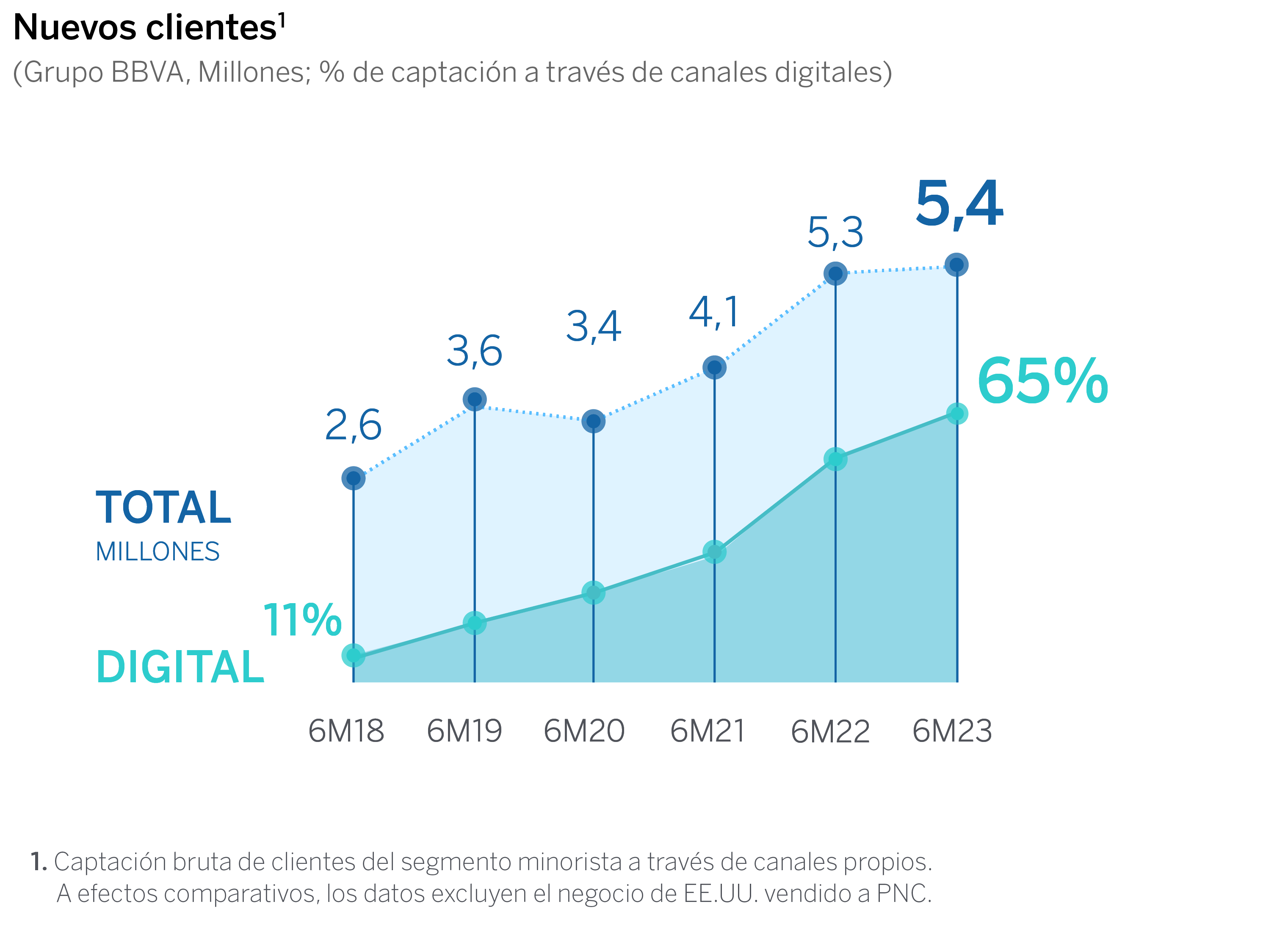

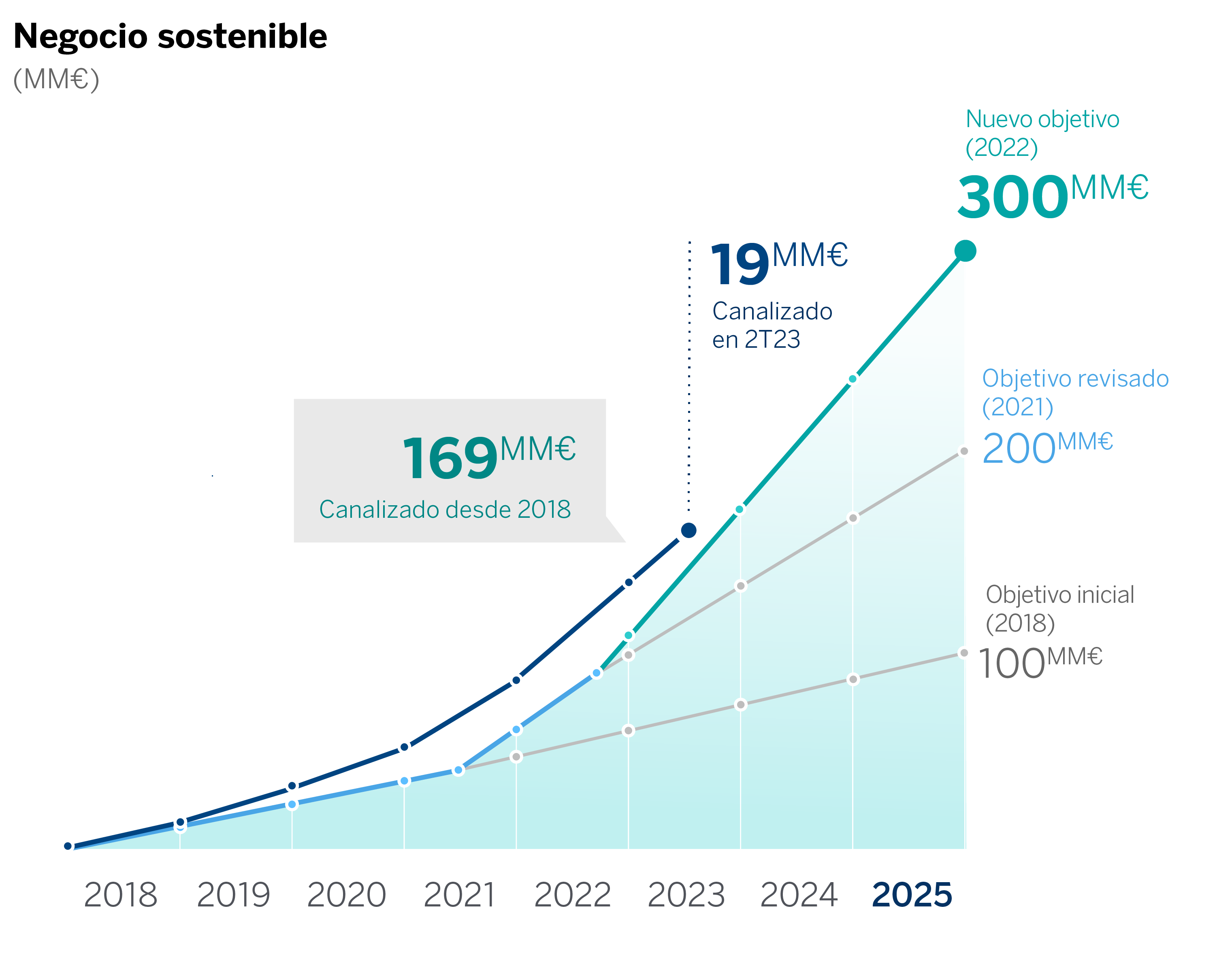

Asimismo, BBVA avanzó en la ejecución de su estrategia. Entre enero y junio captó 5,4 millones de nuevos clientes. El 65% de ellos llegó al banco a través de canales digitales. También canalizó 33.000 millones de euros en negocio sostenible en el primer semestre de este año; 19.000 millones de euros solo en el segundo trimestre, una cifra récord. En total, el Grupo ha canalizado 169.000 millones de euros desde 2018.

Para explicar las líneas de la cuenta de resultados, salvo que se indique lo contrario, todas las variaciones se muestran a tipos de cambio constantes, es decir, sin tener en cuenta el impacto de las divisas.

En la parte alta de la cuenta, el margen de intereses de los seis primeros meses alcanzó 11.410 millones de euros en el semestre, un 39,2% más respecto al mismo periodo del año pasado, gracias a las mejoras del diferencial de la clientela y a una mayor actividad. Destaca la buena evolución en México, América del Sur y España.

Los ingresos por comisiones netas ascendieron a 2.909 millones de euros, un 12,9% más, con un comportamiento especialmente favorable en México y, en menor medida, en América del Sur y Turquía. En suma, el margen de intereses y las comisiones netas, que representan los ingresos recurrentes del negocio bancario, registraron un alza interanual del 32,9%, hasta alcanzar 14.319 millones de euros. Por su parte, el resultado de operaciones financieras (ROF) registró un descenso del 18,8%, hasta 773 millones de euros, mientras que en la línea de otros ingresos y cargas de explotación se incluye el impacto total anual de 225 millones de euros del impuesto extraordinario a la banca en España (registrado en el primer trimestre del año).

En conjunto, el margen bruto ascendió a 14.148 millones de euros, un 35,2% más que en el primer semestre de 2022. Los gastos de explotación crecieron un 21,6% interanual, hasta 5.938 millones de euros, debido en gran medida a las elevadas tasas de inflación en los países en los que el Grupo tiene presencia (un 19,1% de media en los últimos 12 meses).

Gracias al buen comportamiento del margen bruto, el ratio de eficiencia se situó en el 42% a cierre de junio, lo que supone una notable mejora frente al dato de un año antes (46,7% en términos constantes). BBVA mantiene, así, las mandíbulas positivas y continúa en los primeros puestos en eficiencia de su grupo de entidades comparables en Europa.

Derivado de todo lo anterior, el margen neto ascendió un 47,1% interanual, hasta 8.209 millones de euros.

La línea de pérdidas por deterioro de activos financieros se situó a cierre de junio de 2023 un 38,2% por encima del primer semestre del año anterior, en 1.993 millones de euros, con menores requerimientos en Turquía, que se compensan con mayores necesidades de provisiones en América del Sur y México, en un contexto de crecimiento de la actividad. El coste de riesgo acumulado en el semestre se ubicó en el 1,04%, en línea con el cierre de marzo y con las previsiones. La tasa de mora se mantuvo estable en el 3,4% (+7 puntos básicos en el trimestre) y la tasa de cobertura se situó en el 80%.

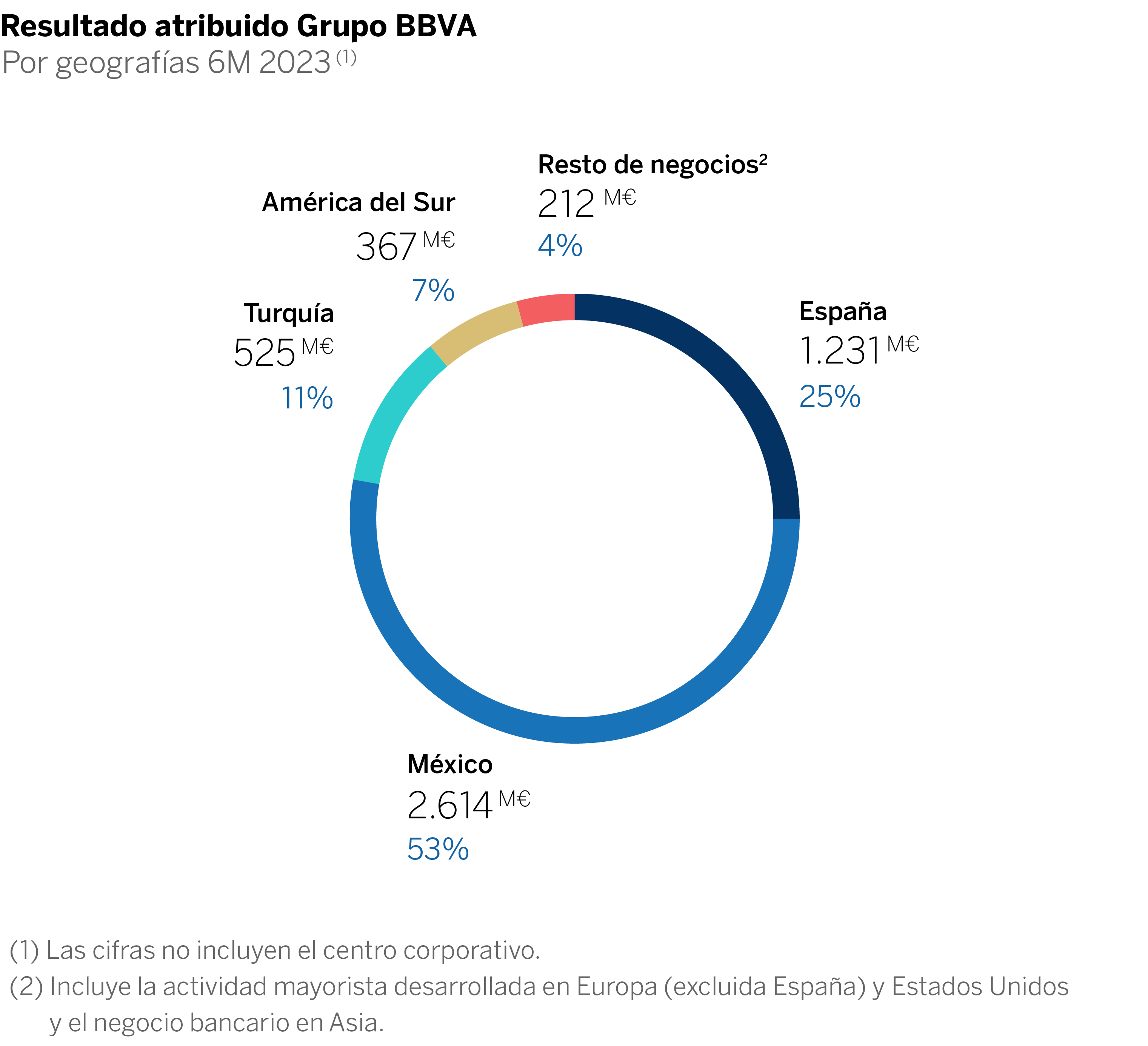

BBVA obtuvo un resultado atribuido de 3.878 millones de euros entre enero y junio de 2023, un 45,2% más que en el mismo periodo del año anterior (31,1% en euros corrientes). En el segundo trimestre, el beneficio atribuido alcanzó los 2.032 millones de euros, un 30,5% más. El beneficio por acción subió un 41,1% en los seis primeros meses del año frente al año anterior, hasta los 62 céntimos de euro.

En cuanto a las métricas de rentabilidad, el ROTE y el ROE mantuvieron la senda de mejora de trimestres previos hasta alcanzar el 16,9% y el 16,2%, respectivamente, las cifras más elevadas de los últimos 10 años, que mantienen a BBVA como uno de los bancos más rentables de Europa. Asimismo, BBVA sigue creando valor para sus accionistas: el valor contable tangible por acción más dividendos se incrementó un 15% en los últimos doce meses, hasta alcanzar los 8,27 euros por acción.

El Grupo mantiene una sólida posición de capital, con un ratio CET1 ‘fully loaded’ del 12,99%, ampliamente por encima del rango objetivo de entre el 11,5% y el 12%.

Áreas de negocio

En España, la inversión crediticia descendió un 1,4% en tasa interanual, debido principalmente al desapalancamiento de la cartera hipotecaria, en un contexto de subidas de tipos de interés. No obstante, destaca en positivo el dinamismo del crédito al consumo y tarjetas y de la financiación a empresas medianas. Los recursos de clientes crecieron un 2,7% debido en gran medida al impulso de los recursos fuera de balance, principalmente fondos de inversión. El resultado atribuido alcanzó 1.231 millones de euros en el primer semestre, un 53,6% más interanual, gracias al dinamismo del margen de intereses (+44,7%), que impulsó el crecimiento del margen bruto y permitió una notable mejora de la eficiencia, hasta el 41,8% (-495 puntos básicos en los últimos 12 meses). Los indicadores de calidad crediticia se mantuvieron sólidos y en línea con lo esperado. La tasa de mora se incrementó ligeramente con respecto al cierre de marzo (+15 puntos básicos), si bien el coste de riesgo acumulado permaneció estable en el 0,27%. La tasa de cobertura se situó en el 57%.

En México, la inversión crediticia ascendió un 11,1% interanual, con crecimiento en todos los segmentos. Los recursos de clientes mejoraron un 7,3%, gracias principalmente al impulso en fondos de inversión. El resultado atribuido acumulado a cierre del primer semestre creció un 30,1% en tasa interanual, hasta 2.614 millones de euros, principalmente como resultado del buen desempeño del margen de intereses (+26,6%), gracias al dinamismo de la actividad y a la mejora del diferencial de la clientela. Destaca, asimismo, el crecimiento de las comisiones netas, un 21% en tasa interanual. Los indicadores de riesgo se mantuvieron sólidos, con tasas de mora y de cobertura en el 2,5% y el 129%, respectivamente. El coste de riesgo acumulado se mantuvo estable en el 2,86%, en línea con lo esperado.

En Turquía, BBVA continuó la desdolarización de su balance. Los préstamos en dólares descendieron un 7,4% en tasa interanual, frente al crecimiento del 68,5% de la financiación en moneda local. En paralelo, los depósitos de clientes en dólares cayeron un 22,3% mientras que aquéllos en moneda local crecieron un 151,4%. El resultado atribuido en el primer semestre fue de 525 millones de euros, frente a 59 millones un año antes. En los indicadores de riesgo, destaca la mejora significativa del coste de riesgo acumulado, desde el 0,52% a cierre de marzo hasta el 0,23% a cierre de junio, gracias a las fuertes recuperaciones y repagos en el segmento mayorista. También mejoró la tasa de mora, hasta el 4,2%, mientras que la tasa de cobertura se situó en el 97%.

En América del Sur, la inversión crediticia subió un 11,2% interanual. Destaca el crecimiento de los segmentos minoristas en los principales países de la región y también de las carteras mayoristas, tanto en Argentina como en Colombia. Por el lado de los recursos, destaca el crecimiento general de los depósitos a plazo en la región, así como los depósitos a la vista y los fondos de inversión en Argentina. El resultado atribuido creció un 22,6% en tasa interanual, hasta 367 millones de euros, gracias al buen comportamiento del margen bruto y, en particular, del margen de intereses. La tasa de mora se situó en el 4,3%, la de cobertura, en el 95% y el coste de riesgo acumulado, en el 2,34%.

1. Sujeto a autorización previa del supervisor y aprobación interna final. La ejecución del programa de recompra de acciones por €1.000 millones se consideraría una distribución extraordinaria al accionista y por tanto no estaría incluida en el ámbito de la política de distribución ordinaria. Los términos y condiciones específicos se comunicarán, en su caso, antes de su ejecución.

Acerca de BBVA

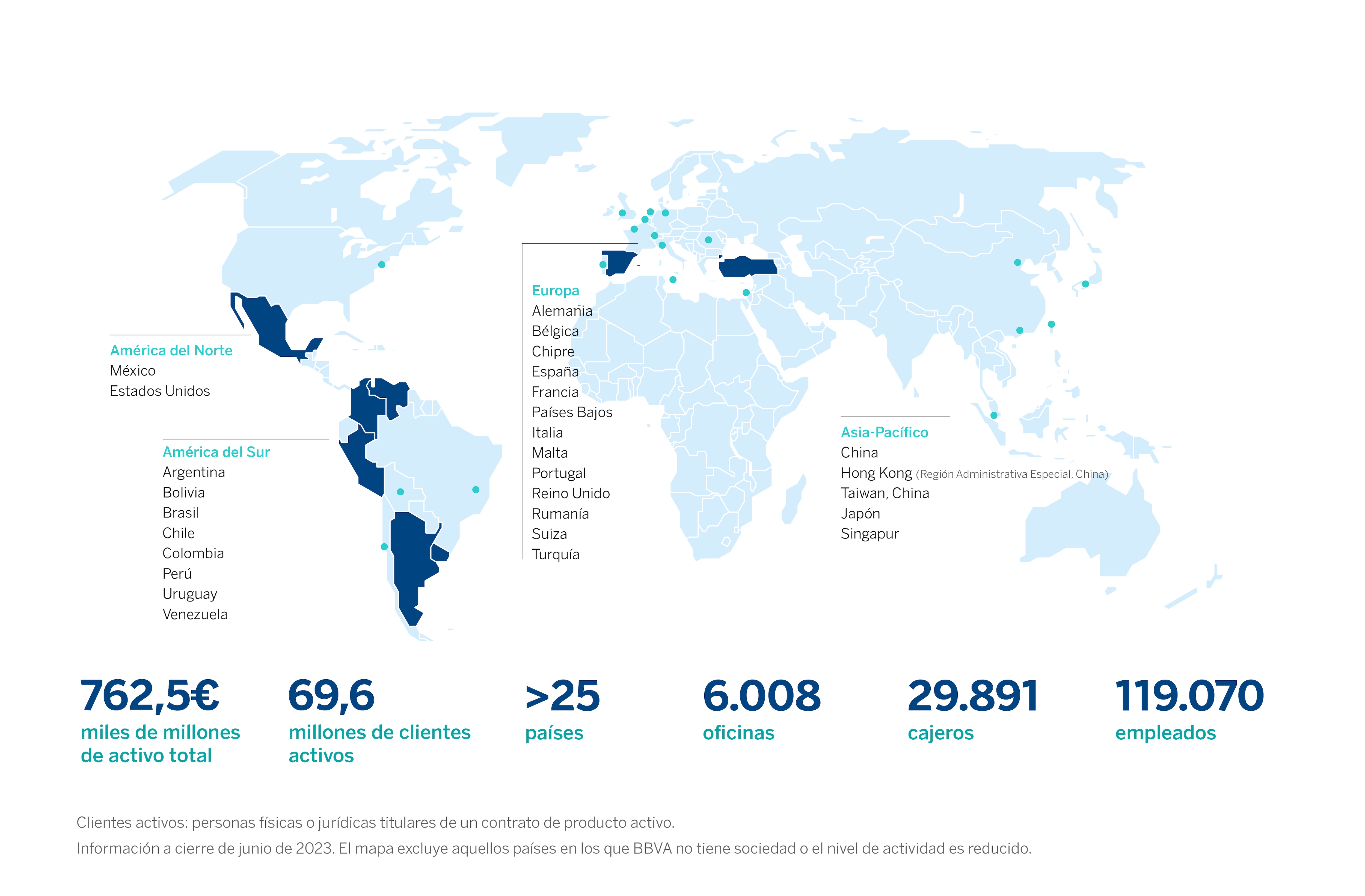

BBVA es un grupo financiero global fundado en 1857. La entidad está presente en más de 25 países, tiene una posición de liderazgo en el mercado español, es la mayor institución financiera de México y cuenta con franquicias líderes en América del Sur y Turquía. BBVA contribuye a través de su actividad al progreso y bienestar de todos sus grupos de interés: accionistas, clientes, empleados, proveedores y la sociedad en general. En este sentido, BBVA apoya a las familias, los emprendedores y las empresas en sus planes de futuro, y les ayuda a aprovechar las oportunidades que proporcionan la innovación y la sostenibilidad. Asimismo, BBVA ofrece a sus clientes una propuesta de valor diferencial, apalancada en la tecnología y en los datos, ayudándoles a mejorar su salud financiera con una información personalizada en la toma de decisiones financieras.