Conferencia Bank of America: BBVA, un motor de crecimiento rentable

BBVA ha destacado este miércoles en una presentación enviada a la CNMV con motivo de un evento con inversores su trayectoria en la generación de valor para sus accionistas y sus ventajas competitivas, enfocadas en el crecimiento rentable. Todo ello permite que BBVA presente unas positivas perspectivas de cara al futuro, con mejoras recientes de sus previsiones de crecimiento del crédito y el margen de intereses en mercados como España y México. En el documento, que el consejero delegado de la entidad, Onur Genç, presentará durante una conferencia organizada por Bank of America, resalta que “BBVA es un motor de crecimiento rentable”.

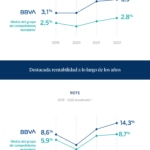

Al comienzo de su presentación, BBVA repasa la trayectoria y capacidad del banco para crecer de forma rentable y generar valor para sus accionistas. En primer lugar, destaca su liderazgo en rentabilidad en el sector bancario a lo largo de los años, con un margen neto en relación a los activos ponderados por riesgo del 3,9% frente al 2,8% de sus competidores en Europa y una rentabilidad medida a través del ROTE del 14,3%, superior al 8,7% de sus competidores.

Asimismo, hace hincapié en la historia de transformación digital de BBVA, única en el sector, que sirve también como catalizador de la eficiencia y crecimiento. Prueba de ello es que BBVA ha registrado un récord de adquisición de clientes durante el primer semestre del año, con 5,3 millones de nuevos clientes, más del doble que hace cinco años. El 55% de ellos se ha unido al banco por vía digital, cuando en 2017 eran tan sólo el 6%. Además, casi el 77% de las ventas del Grupo se realizan por canales digitales.

Otros indicadores que muestran la gran capacidad de crecimiento y generación de valor para el accionista de BBVA son la trayectoria de sus ingresos, beneficio por acción y valor tangible por acción más dividendos. Así, en el periodo entre el inicio de 2019 y el 30 de junio de 2022, su margen bruto ha crecido un 3,2% (en tasa de crecimiento anual compuesta o CAGR), significativamente por encima del 1,9% de su competencia europea, lo que se ha traducido en una progresión del beneficio por acción superior a sus comparables (+93% versus +74%). Por último, el valor tangible por acción más dividendos (también en tasa de crecimiento anual compuesta) se ha incrementado un 9,2%, frente al 5,4% de estos mismos competidores.

En cuanto a la creación de valor, BBVA recuerda que las decisiones estratégicas de la entidad están siempre alineadas con el objetivo de crear valor para los accionistas. En este sentido, compara la evolución de la retribución total para el accionista de BBVA (incluyendo dividendos y comportamiento de la acción), que ha aumentado un 27% desde 2019 hasta la actualidad, con una caída del 9% de media de sus competidores en España en el mismo periodo.

A continuación, subraya cómo las principales fortalezas de BBVA - digitalización, innovación y sostenibilidad - son una fuente de ventajas competitivas sostenibles en el tiempo. BBVA tiene franquicias líderes en todos los países en los que opera, tanto en cuota de mercado como en rentabilidad. Además, la cuota de mercado de BBVA en los segmentos de negocio de mayor valor es superior a su cuota natural de préstamos en cada país, o bien está en crecimiento, lo que prueba una vez más su compromiso con el crecimiento rentable.

La entidad resalta sus capacidades digitales diferenciales y el uso de la globalidad como ventajas para mejorar la eficiencia a través de productos y plataformas globales. Esto, sumado a la inversión en innovación, con proyectos propios como el lanzamiento de una banca digital en Italia o inversiones directas en ‘startups’ (Atom, Solaris, Neon) y a través de fondos de capital riesgo - Propel Venture Partners, Sinnovation - permite al banco desarrollar nuevas capacidades.

BBVA es además un banco líder en el compromiso con la sostenibilidad. La entidad duplicó en 2021 su objetivo de canalización de financiación sostenible entre 2018 y 2025 hasta los 200.000 millones de euros, de los que ha canalizado ya 112.000 millones de euros (a 30 de junio de 2022).

La entidad ha hecho énfasis en las extraordinarias perspectivas para BBVA en el futuro, y está convencido de que el mercado reconocerá este potencial.

El banco reitera la mejora de las perspectivas de negocio para BBVA en 2022, en dos de sus principales mercados: México y España. Así, prevé que en España el crédito crezca a un ritmo de un dígito bajo en el conjunto del año y el margen de intereses se incremente alrededor de un 5%. En México, el crecimiento esperado de la cartera crediticia en 2022 es de doble dígito mientras que el margen de interés crecerá alrededor del 20%.

También prevé un buen comportamiento de los indicadores de calidad crediticia, con una previsión del coste del riesgo en 2022 para el Grupo BBVA por debajo de los 100 puntos básicos, en línea con el año anterior, a pesar de la complejidad del entorno.

BBVA estaría así bien preparado para afrontar el nuevo ciclo económico y otros retos, como la competencia de nuevos jugadores y ‘fintechs’. En este sentido, pone en valor la calidad y la resiliencia del capital de la entidad para enfrentar desafíos futuros, con un ratio CET1 ‘fully-loaded’ a 30 de junio de 2022 del 12,45%, dentro del objetivo del banco de que se sitúe en la horquilla entre el 11,5 y el 12% y muy superior al 8,60% del requerimiento regulatorio SREP que le marca el Banco Central Europeo.

Además, resalta las buenas perspectivas en términos de creación de valor para el accionista, con una rentabilidad por dividendo del 6,3% (a 16 de septiembre) por encima del 5,4% de la media de los competidores europeos y el 4,1% de los españoles.

Con todo, BBVA está en buena posición para conseguir los objetivos marcados para 2024 en su Investor Day.