BBVA gana €1.832 millones en el primer semestre

Entre abril y junio, el Grupo BBVA generó el beneficio trimestral más alto del último año,1.123 millones de euros, un 58,4% superior al del trimestre anterior. En el conjunto del semestre, ganó 1.832 millones, un 33,6% menos que en el mismo período de 2015, debido al impacto de los tipos de cambio y a la ausencia de operaciones corporativas. Sin estos dos efectos, el resultado creció un 5,8% interanual.

“El ritmo de crecimiento del beneficio se ha acelerado en el segundo trimestre y estamos avanzando de forma decidida hacia nuestro objetivo de alcanzar un ratio de capital del 11% en 2017. En definitiva, éstos son unos sólidos resultados”, señaló Carlos Torres Vila, consejero delegado de BBVA.

En adelante, todas las variaciones comentadas están impactadas por el cambio de perímetro debido a la incorporación, en abril de 2015, de Catalunya Banc, y por los efectos de la compra del 14,89% adicional en Garanti, entidad que desde el tercer trimestre de 2015 se incorpora en los estados financieros por el método de la integración global.

El resultado del primer semestre ha vuelto a demostrar la capacidad de BBVA para generar ingresos elevados en entornos de tipos de interés históricamente bajos en mercados desarrollados. En los seis primeros meses del año, destacaron el crecimiento de los ingresos recurrentes (margen de intereses y comisiones), las menores provisiones y el esfuerzo realizado en el control de los costes, a pesar de que siguen afectados por la integración de Catalunya Banc.

Entre enero y junio de 2016, el margen de intereses registró un importe de 8.365 millones de euros, un 11,2% superior al del mismo período del año anterior (+26,1% a tipos de cambio constantes). Este crecimiento se ha visto apoyado por el mantenimiento del dinamismo de la actividad en mercados emergentes. Por su parte, las comisiones crecieron un 6,0% interanual (+16,2% sin considerar el impacto de las divisas) en el mismo periodo.

El margen bruto ascendió a 12.233 millones de euros, lo que supuso un aumento interanual del 5,9% (+18,2% a tipos de cambio constantes). Los ingresos recurrentes (margen de intereses más comisiones) fueron los principales catalizadores de su crecimiento.

En el segundo trimestre, el margen bruto alcanzó un máximo histórico, con 6.445 millones de euros que supone un crecimiento del 8,8% respecto al del mismo periodo de 2015 (+21,2% atipos de cambio constantes). Los resultados de operaciones financieras crecieron un 26,0%(+36,7% sin considerar el impacto de las divisas) al compararlos con el segundo trimestre del año anterior. En esta línea se han registrado las plusvalías brutas generadas con la operación de Visa Europe (225 millones de euros). Adicionalmente, en otros ingresos netos se han incluido este trimestre los dividendos de Telefónica y CNCB, así como la aportación al Fondo Único de Resolución (-122 millones de euros). Este último cargo ha pasado a registrarse en el segundo trimestre, cuando el año pasado se contabilizó en el cuarto trimestre.

Por su parte, los gastos aumentaron entre enero y junio en un 10,8% interanual (+21,1% a tipos de cambio constantes). Una vez más, los costes de integración de Catalunya Banc -que afectan al conjunto del semestre de 2016, a diferencia del mismo periodo del año anterior-, la elevada inflación en determinadas geografías y el efecto negativo que la depreciación de los tipos de cambio ha tenido sobre aquellas partidas de costes denominadas en dólares y euros, explican el avance. Sin embargo, en el segundo trimestre, el esfuerzo realizado en contención de los costes se hizo patente. Así, el ratio de eficiencia a cierre de junio se situó en un 51,8%, prácticamente en los mismos niveles de diciembre, muy competitivos con relación a la media de su grupo de comparables europeos (70,8%, a cierre de marzo pasado). En este contexto y teniendo en cuenta el cambio de perímetro en Turquía, el margen neto acumulado ascendió a5.901 millones de euros (+1,1% interanual o +15,2% a tipos de cambio constantes).

Por otro lado, los indicadores de riesgo continuaron evolucionando de forma positiva. El ratio de mora mantuvo su tendencia a la baja por cuarto trimestre consecutivo y recuperó los niveles de diciembre de 2012, al cerrar en junio en un 5,1%, frente al 5,3% de marzo. El ratio de cobertura se mantuvo estable en el trimestre en el 74%.

En términos de solvencia, BBVA continúa en el buen camino para conseguir su objetivo de ratio CET1 fully-loaded del 11% en 2017. En el segundo trimestre de 2016 generó 17 puntos básicos de capital, lo que permitió que, a cierre de junio, el ratio alcanzara niveles del 10,71%. Por su parte, el ratio CET1 phased-in cerró en un 12,03%, muy por encima del 9,75% requerido por el regulador. El ratio de apalancamiento fully-loaded a cierre del semestre alcanzó el 6,4%, lo que permite a BBVA ocupar la segunda posición al ponerlo en relación con sus competidores europeos.

Por lo que respecta a la actividad del banco, a cierre de junio, el crédito bruto a la clientela se incrementó en un 10,2% al compararlo con un año antes, hasta alcanzar los 433.268 millones de euros. Los depósitos de la clientela aumentaron un 11,7% versus junio de 2015, hasta alcanzar los 406.284 millones de euros.

Por último, a continuación se resumen las tasas de variación interanuales de las principales líneas si se tiene en cuenta la participación de Garanti en términos homogéneos (incluyéndola como si hubiese sido incorporada por el método de la integración global desde el 1 de enero de 2015). En este contexto, el margen de intereses disminuyó en el semestre un 4,9% interanual (+7,9% sin considerar el impacto de las divisas), mientras que el margen bruto se redujo en un 6,5% (+4,6% a tipos de cambio constantes). Por su parte, el margen neto cayó un 12,1% al compararlo con el del mismo período del año anterior (+0,2% excluyendo el impacto por divisas).

Transformación del banco

El banco avanza de forma decidida en su transformación. Como parte de dicho proceso, BBVA ha simplificado su estructura organizativa para agilizar la gestión y acelerar su proyecto estratégico. Como principales novedades, las geografías pasan a reportar al consejero delegado, mientras que el área de Customer Solutions agrupa funciones clave relacionadas con la oferta de productos y servicios.

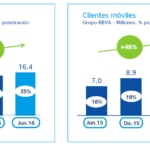

Volviendo a la evolución del negocio, la base de clientes digitales continuó aumentando. A cierre de junio de 2016, los clientes que se relacionan con el banco por canales digitales ascendieron a 16,4 millones (cifra un 21% superior a la de junio de 2015). De éstos, 10,2 millones interactuaron a través del móvil, lo que supone un 45% más.

Uno de los objetivos del banco es incrementar las ventas digitales en todas las franquicias, una tendencia que ya empieza a ser evidente en muchas de ellas. Por ejemplo, en Estados Unidos, donde el porcentaje de transacciones que se realizaron hasta junio de este año por canales digitales sobre el total de transacciones fue del 20,1%, frente al 9,3% en 2015. Otras geografías en las que la aceleración de las ventas digitales es ya evidente son España, donde las transacciones digitales representan un 14,7% del total; América del Sur (14,3%); México (12,3%) y Turquía (23,9%).

A continuación se detallan las principales claves de las cuentas de cada área de negocio.

La comparativa interanual de la cuenta de la actividad bancaria en España está afectada por la incorporación, en abril de 2015, de Catalunya Banc. El área volvió a demostrar gran resistencia en un entorno complicado. En el segundo trimestre, la reducción del coste de financiación permitió que el margen de intereses se incrementara en un 3,4% respecto al del trimestre anterior. Sin embargo, en la cuenta acumulada, esta rúbrica se redujo un 1,9% interanual. El esfuerzo en control de los gastos entre abril y junio permitió mantener esta línea estable frente al primer trimestre. Los resultados de operaciones financieras disminuyeron en el semestre un 42,1%, a lo que se sumó el efecto negativo por la contribución al Fondo Único de Resolución. Por su parte, las pérdidas por deterioro de activos financieros registraron un retroceso interanual en el acumulado del 34,4%, mientras que la tasa de mora continuó su mejora gradual hasta llegar al 6% (versus 6,4% en marzo de 2016), con una cobertura del 60%. El resultado del área correspondiente a los seis primeros meses de 2016 fue de 619 millones de euros, un 15,3% menos que en el mismo período del año anterior.

En actividad, la inversión crediticia avanzó un 0,4% entre enero y junio. Las nuevas hipotecas crecieron a tasas del 22% en términos interanuales; el consumo lo hizo a porcentajes del +45%; y la financiación a empresas, al +10% (cifras de facturación sin considerar Catalunya Banc).

La actividad inmobiliaria en España continuó reduciendo su exposición neta al sector inmobiliario en un 13,3% interanual hasta 11.404 millones de euros a cierre de junio.

Las menores provisiones contribuyeron a reducir las pérdidas en un 30,6% hasta -209 millones deeuros entre enero y junio.

El resultado de BBVA en España –combinación de la actividad bancaria y la inmobiliaria-ascendió en el primer semestre a 410 millones de euros. Para explicar mejor la evolución del negocio de las áreas con moneda distinta a la del euro, las tasas de variación expuestas en adelante se refieren a tipos de cambio constantes.

El buen comportamiento de los ingresos recurrentes en el primer semestre en Estados Unidos fue el principal catalizador de la evolución ligeramente positiva del margen bruto, en el que cabe destacar la recuperación de las comisiones en el segundo trimestre en comparación con las generadas durante los tres primeros meses de 2016. Por su parte, la línea de saneamientosy provisiones se redujo significativamente entre abril y junio (-41,3%) con respecto al primer trimestre. En los tres primeros meses del año se habían anticipado dotaciones, en previsión de un empeoramiento de la calidad crediticia en el sector energético. La tasa de mora se situó en un 1,6%. El resultado del área de Estados Unidos fue, en el primer semestre de 2016, de 178 millones de euros, un -35,5% interanual. Por otro lado, BBVA Compass superó, por tercer añoconsecutivo, el Comprehensive Capital Analysis and Review (CCAR). Esto supone que la entidad cuenta con planes de capital robustos que les permiten seguir operando en momentosde estrés económico.

Los resultados de Turquía (en términos homogéneos) reflejan la elevada fortaleza de los ingresos recurrentes (margen de intereses más comisiones). En el trimestre, esta positiva evolución se vio, una vez más, apoyada por el dinamismo de la actividad, con tasas de crecimiento interanual tanto en créditos (+12,9%) como en recursos (+14,2%). La moderaciónen el crecimiento de los gastos por debajo de los ingresos favoreció un aumento del margenneto del 29,4%. La tasa de mora mejoró hasta un 2,7%. El resultado atribuido de Turquía en el semestre creció un 31,8% interanual, hasta alcanzar los 324 millones de euros.

En México, continuaron registrándose elevadas tasas de crecimiento en el trimestre tanto en créditos (+14,2% interanual) como en recursos (+12,0%). El buen comportamiento del margende intereses (+11,8% interanual) y de las comisiones (+9,7% interanual) impulsaron el incremento del margen bruto (+10,9%). La contención del crecimiento de los costes por debajode los ingresos permitió un aumento del margen neto del 12%. El área presentó un buen comportamiento de la calidad crediticia, con una reducción de la tasa de mora hasta el 2,5%, frente al 2,8% de hace un año. El resultado de BBVA en México entre enero y junio de 2016 ascendió a 968 millones de euros y volvió a presentar crecimientos de doble dígito (+10,6% interanual).

América del Sur logró tasas de ascenso en actividad de doble dígito, tanto en créditos como en recursos. Este dinamismo se trasladó, una vez más, al margen de intereses. En el resto de ingresos, se vio un buen comportamiento tanto de las comisiones como de los resultados de operaciones financieras. El área presentó importantes avances, tanto en margen bruto (+14,2%) como en margen neto (+10,6%). La tasa de mora aumentó ligeramente aunque, aun así, continuó en niveles bajos (2,7%). El beneficio atribuido creció un 7,1% interanual hasta alcanzar los 394 millones de euros en el semestre.

Acerca de BBVA

BBVA es un grupo financiero global fundado en 1857 con una visión centrada en el cliente. Es la primera entidad financiera de España y México; cuenta con franquicias líder en América del Sur y la región del Sunbelt en Estados Unidos; y es el primer accionista de Garanti, en Turquía. Su negocio diversificado está enfocado a mercados de alto crecimiento y concibe la tecnología como una ventaja competitiva clave. La responsabilidad corporativa es inherente a su modelo de negocio, impulsa la inclusión y la educación financieras y apoya la investigación y la cultura. BBVA opera con la máxima integridad, visióna largo plazo y mejores prácticas, y está presente en los principales índices de sostenibilidad. A cierre de junio 2016, los activos totales del Grupo ascendían a €746.040 millones, con 67 millones de clientes, 9.153 oficinas, 30.958 cajeros y 137.310 empleados, y estaba presente en 35 países.