BBVA promueve la inclusión financiera en América Latina

La inclusión financiera es un factor clave para lograr que las personas y las familias accedan a mejores condiciones de vida, y tener una cuenta bancaria es un paso importante en este propósito. Si bien se han logrado avances para facilitar el acceso a los servicios financieros, aún hay mucho retos en esta materia. BBVA es un actor importante en la promoción de la inclusión financiera en América Latina.

Según datos del Banco Mundial, alrededor de 2.500 millones de personas no utilizan servicios financieros formales, y el 75% de los pobres no tiene una cuenta bancaria. Además, calcula que unos 2.000 millones de adultos en todo el mundo no poseen una cuenta básica. De ahí que el organismo multilateral haya impulsado la iniciativa sobre el acceso universal a servicios financieros para fines de 2020, con el propósito de garantizar que las personas en todo el mundo tengan acceso a una cuenta para realizar transacciones.

Los grupos de personas que se encuentran más afectados por no tener acceso a los servicios financieros son las mujeres, las personas de bajos ingresos y las poblaciones en zonas rurales o distantes, además de las micro y pequeñas empresas informales.

La inclusión financiera genera efectos muy positivos en la economía de un país, pues no solo se benefician las personas que logran acceder al sistema al tener la oportunidad de mejorar sus condiciones de vida, sino que genera un efecto dinamizador en el ahorro, el crédito y el consumo, lo que a su vez estimula el crecimiento económico.

BBVA cuenta con ocho millones de clientes de bajos ingresos

Consciente de la necesidad de propiciar que más personas accedan a los servicios financieros y dentro de sus políticas de responsabilidad corporativa, BBVA viene promoviendo en América Latina la inclusión financiera, particularmente en los segmentos de menores ingresos. En este propósito, ha desarrollado diferentes alternativas para acercar el banco a estas poblaciones y hoy en día tiene más de ocho millones de clientes activos de bajos ingresos, aproximadamente un 20% del total de clientes del banco en la región.

Una de las herramientas en las que el banco se ha apoyado para tener un mayor alcance es la de los corresponsales o agentes bancarios. Se trata de canales de atención que funcionan en establecimientos comerciales aliados como farmacias, supermercados, estaciones de servicio, entre otros, y que ofrecen al público la posibilidad de realizar varias operaciones financieras como pago de servicios y obligaciones, consignaciones y retiro en efectivo, y giros.

A través de la figura de los corresponsales o agentes bancarios, BBVA ha logrado vincular a un importante número de clientes de bajos ingresos.

En México, BBVA Bancomer cuenta con 32.000 puntos de atención a través de esta modalidad y según cifras a noviembre de 2017, el banco sumó más de 46 millones de transacciones al año, cerca de cuatro millones por mes.

Por su lado, BBVA Colombia cuenta con 5.864 puntos corresponsales, que en 2017 permitieron realizar 1.791.547 transacciones, superando las del año anterior en un 20%. Para 2018 el banco espera contar con nuevos aliados, entre estos la red de puntos de Baloto a nivel nacional, para ampliar las opciones de atención.

En Perú, BBVA Continental tiene 6.732 agentes corresponsales en donde además de las transacciones normales que puede hacer cualquier persona, los afiliados a la Billetera Electrónica (BIM) pueden realizar retiros en efectivo sin necesidad de tener una tarjeta o cuenta bancaria. En 2017 se realizaron 1,1 millones de transacciones BIM afiliadas a BBVA.

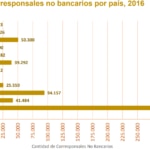

De acuerdo con el III Informe de Inclusión Financiera Felaban, 2017, la cantidad de corresponsales bancarios en América Latina ha venido creciendo de manera dinámica en la última década. El 2016 se cerró con 542.842 puntos de atención y a nivel agregado existían 8,15 corresponsales por cada oficina bancaria en operación, lo cual muestra claramente los esfuerzos del sector bancario en la región por atender la necesidad de la población en términos de cobertura y acceso.

Según la Federación Latinoamericana de Bancos (Felaban), en la última década Colombia incrementó más de 26 veces la cantidad de estos puntos de atención, Perú los ha aumentado en 29 veces, y Chile más de 40 veces.

En 2016, las entidades bancarias en América Latina contaban con 542.842 puntos de atención a través de los corresponsales bancarios.

Otras iniciativas

En Argentina, BBVA Francés adelanta el Programa de Educación Financiera, destinado a alumnos de secundaria de entre 12 y 19 años, pertenecientes a hogares de bajos ingresos económicos. El banco vincula al alumno becado como cliente, mediante una cuenta en la cual le deposita el dinero de la beca cada mes y le entrega una tarjeta débito para el manejo de esos recursos.

En los 12 años que lleva este programa se han beneficiado más de 12.240 jóvenes, quienes además de recibir el apoyo para concluir su educación secundaria, adquieren conocimientos y habilidades financieras y administrativas que le permiten desenvolverse de mejor manera en el el sistema financiero.

BBVA Colombia está trabajando en el concepto de banca incluyente para permitir una interacción positiva de los consumidores financieros con discapacidad física, visual, auditiva y cognitiva leve. Para ello, está capacitando a la red comercial, facilitando el acceso físico a la oficinas y realiza una adecuación de los canales, incluido el digital.

Con el uso de las nuevas tecnologías digitales se está impulsando el incremento de la cobertura bancaria, especialmente a través de los teléfonos móviles.

Mayor inclusión a través de los canales digitales

Uno de los retos importantes que se ha fijado BBVA para propiciar una mayor inclusión financiera es el uso de las nuevas tecnologías digitales. En ese sentido, está impulsando el incremento de la cobertura bancaria a través de los teléfonos móviles.

Por ejemplo, en Colombia, a través de Dinero Móvil, producto dirigido a los colectivos más vulnerables, permite realizar operaciones débito y crédito y un manejo de dinero mensual hasta por tres salarios mínimos. Su contratación es virtual a través de un dispositivo móvil, el número de cuenta es la línea telefónica y no tiene cuota de manejo. Además, permite realizar transacciones de transferencias, retiros de efectivo, consignaciones, pagos de servicios públicos y recargas de celular. Para el cierre 2017 el número de contratos vigentes ascendió a 27.449.

La banca en general viene realizando esfuerzos importantes para dirigir las transacciones de los usuarios hacia canales de atención no presenciales como los digitales. Felaban da cuenta de que aunque en la última década el número de oficinas de las 586 entidades bancarias con operaciones en América Latina ha venido en aumento y en 2016 sumaban 62.978, el ritmo de expansión de este canal ha perdido dinamismo en los últimos años y en 10 países la cantidad de oficinas disminuyó.

De igual forma, se viene frenando el crecimiento de cajeros automáticos en algunos países. Y es que, a pesar de los esfuerzos que se han hecho en la región, el dinero en efectivo sigue siendo el medio de pago más utilizado.

Conscientes de la necesidad de impulsar la inclusión financiera a través de los canales digitales, el G20 instó a los gobiernos a trabajar en la construcción de ecosistemas que permitan y faciliten el uso de esos canales.

Precisamente, en la reunión que organizó el G20 en Alemania el año pasado, el consejero ejecutivo de BBVA, José Manuel González-Páramo, manifestó que la transformación digital en el sector bancario está creando oportunidades a los clientes y acelerando la inclusión financiera en los países menos desarrollados. El directivo explicó que la tecnología ayuda a las personas a acceder a la banca, sobre todo a través del uso de dispositivos móviles, y agregó que la elevada penetración del móvil en las economías emergentes ayuda a superar barreras estructurales a la inclusión financiera, como la distancia geográfica y los procesos burocráticos, mejorando la relación tiempo-eficiencia.