12 posibles tendencias regulatorias para el sector financiero

BBVA Research ha analizado los posibles escenarios regulatorios para el sector financiero europeo en los próximos 5 o 10 años. En su informe Financial Regulation Outlook, los economistas de BBVA Research tratan de dibujar cuál será el curso y el ritmo de los cambios regulatorios en Europa en medio y largo plazo.

Conocer las tendencias regulatorias que vienen es fundamental para que los bancos puedan anticiparse a los nuevos escenarios, tal y como señala BBVA Research. Una visión completa de la evolución futura de la regulación bancaria europea requiere, en primer lugar, entender el actual marco normativo actual y, en segundo, tener en cuenta el debate sobre el futuro de Europa tras el ‘brexit’.

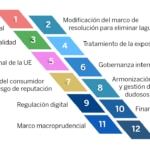

¿Cuáles son las 12 posibles tendencias regulatorias a las que podría enfrentarse la banca en Europa?

Fuente: Financial Regulation Outlook - BBVA Research

- Simplificación de los requerimientos de capital, con la consecuente reducción de la sensibilidad al riesgo en los marcos prudenciales, un tema sobre el que ya se debate en el seno de Basilea.

- Revisión del marco de resolución. Los recientes casos de resolución de entidades en Europa han hecho palpable la necesidad de revisar el marco actual para asegurar que las pérdidas en caso de crisis de una entidad financiera sean asumidas por los acreedores y no los contribuyentes.

- Mayor proporcionalidad en la regulación y supervisión y convergencia de las prácticas de contabilidad. Es posible una mayor convergencia entre regulación y la supervisión, por un lado, y el marco contable, por el otro, dada la creciente importancia de este último.

- Tratamiento de la exposición soberana. El informe Financial Regulation Outlook estima que la UE tendrá que abordar el tratamiento regulatorio de las exposiciones de soberanos, pero dado que es un tema muy complejo requerirá un largo debate legislativo. Si se abordará ahora, la medida requeriría la adaptación legislativa nacional en la UE, acompañada por un largo período de transición para permitir a los bancos administrar sus exposiciones.

- Avances en la reforma del marco institucional de la UE y la integración política. Según BBVA Research, es probable que se adopten medidas en los próximos años para consagrar el Pacto Fiscal y el Mecanismo Europeo de Supervisión. En un plazo más largo, se puede esperar “progreso en la creación de un Tesoro común, que podría encargarse de la emisión del nuevo instrumento de deuda común”. No obstante, para que estos proyectos institucionales puedan madurar, habría que concluir primero la Unión Bancaria y la Unión de Mercados de Capital.

- Aumentar la importancia de la gobernanza interna para la toma de decisiones, junto con una alineación de los incentivos de remuneración.

- Más enfoque en temas relacionados con la protección del consumidor y el riesgo de reputación. Existe una tendencia normativa hacia concentrarse en la protección de los clientes minoristas y reforzar la educación financiera.

- Armonización de la supervisión y gestión de los créditos dudosos. BBVA Research destaca que el BCE está ya abordando esta cuestión, por lo que es “muy probable que siga avanzando” en esta línea.

- Más énfasis en los marcos regulatorios digitales. La previsión de BBVA Research es que “los supervisores priorizarán el ‘fintech’ y coordinarán las iniciativas nacionales para promover la innovación y fortalecer la ciberseguridad”.

- Desarrollo de una financiación sostenible. La futura legislación promoverá una financiación sostenible, al tiempo que estable, teniendo en cuenta aspectos ambientales y sociales, entre otros.

- Centralización de la regulación macroprudencial y un enfoque creciente en las entidades sistémicas. Se espera que la regulación y supervisión macroprudenciales sean cada vez más importantes, centralizadas en una Junta Europea de Riesgo Sistémico más eficaz.

- Posible desregulación. BBVA Research no descarta “la posibilidad de una desregulación como reacción a medidas de terceros países como EE.UU., o los efectos del ‘brexit’. Sin embargo, menciona que este escenario implicaría un retroceso en el marco regulatorio global creado tras la crisis financiera.